光大期货:12月25日有色金属日报

- 能源

- 2024-12-25

- 2

- 更新:2024-12-25 11:00:11

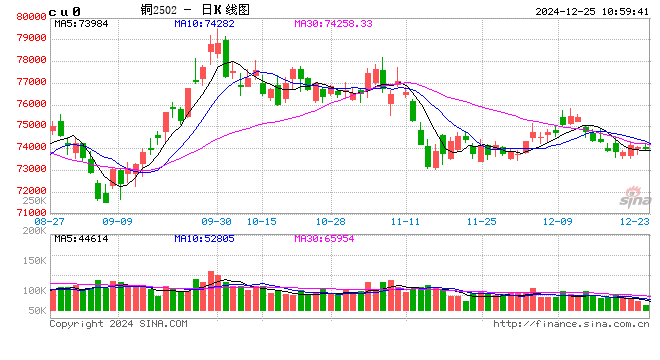

铜:

隔夜LME震荡偏强,上涨0.34%至8967美元/吨;SHFE铜主力上涨0.18%至74060元/吨;国内进口窗口持续打开。宏观方面,美国11月耐用品订单环比初值-1.1%,预期值-0.3%,前值0.3%。美国11月新屋销售环比上涨,但涨幅不及预期,且新屋库存创2007年来最高。美联储降息25基点后,利率点阵图显示明年降息次数砍半至两次,鲍威尔表示“接近或已到达”放缓、暂停降息的节点,未来降息将需要通胀取得新的进展。国内方面,财政部表示2025年重点支持扩大国内需求,提高财政赤字率,安排更大规模政府债券。基本面方面,LME库存增加300吨至272725吨;SHFE铜仓单下降900吨至15515吨;BC铜下降1230吨至3687吨;随着年尾逐渐到来,需求弱势或逐渐到来。美股保持偏强走势,美元高位震荡,铜价也陷入震荡,临近年关多空矛盾目前看并不突出,暂时仍以区间震荡来去看待,关注盘面可能出现的新变化。

镍&不锈钢:

隔夜LME镍涨0.23%报15465美元/吨,沪镍涨0.78%报125670元/吨。库存方面,昨日 LME 镍库存减少1020吨至162048吨,昨日国内 SHFE 仓单减少155吨至28815吨。升贴水来看,LME0-3 月升贴水维持负数;进口镍升贴水上涨50元/吨至-50元/吨。不锈钢产业链,上周全国主流市场不锈钢89仓库口径社会总库存93.82万吨,环比上升1.70%,季节性影响或将进入供需双弱的状态,周度原材料镍铁价格小幅下跌,不锈钢理论成本支撑小幅下移。硫酸镍产业链,原材料价格走弱,硫酸镍价格受需求带动小幅上涨,但也将进入淡季压力,对镍价提振效果有限。印尼镍矿存在潜在扰动,且国内仍有拉动需求的政策预期,镍和不锈钢价格均进入较低估值水平,短期价格有望偏强运行,但基本面的压力限制反弹高度。

氧化铝&电解铝:

氧化铝震荡偏弱,隔夜AO2502收于4658元/吨,跌幅1.48%,持仓增仓6217手至13.6万手。沪铝震荡偏强,隔夜AL2502收于19880元/吨,涨幅0.18%。持仓减仓70手至18.7万手。现货方面,SMM氧化铝价格小幅回调至5739元/吨。铝锭现货收至贴水60元/吨,佛山A00报价涨至19950元/吨,无锡A00贴水160元/吨,下游铝棒加工费包头河南临沂持稳,新疆南昌广东无锡上调10-20元/吨;铝杆1A60加工费持稳,6/8系加工费持稳,低碳铝杆加工费下调108元/吨。氧化铝期货主力换月后,开始兑现弱预期特征。但由于美铝在氧化铝厂检修消息,海外氧化铝出现止跌迹象,阶段限制国内氧化铝现货跌幅。当前盘面正套空间不大,继续考虑提前布局03以后的远月空单。随着市场再度计价美元走强影响,铝价延续小幅回调节奏,现货贴水持续收窄,最终落位稍显模糊。因成本支撑和西南减产支撑逻辑较强,短期仍在限制大跌空间。

锡:

沪锡主力涨0.73%,报244850元/吨,锡期货仓单5097吨,较前一日减少52吨。LME锡涨0.42%,报28780美元/吨,锡库存4860吨,减少110吨。现货市场,对2502云锡升水1,000-1,200元/吨,交割升水700-1,000元/吨,小牌升水500-700元/吨,进口贴水300-600元/吨。价差方面,01-02价差-120元/吨,02-03价差-290元/吨,沪伦比8.51。加工费连续两周下调,40%加工费下调至12,500元/金属吨,且仍有继续下调的趋势。部分冶炼已逼近亏损线。缅甸佤邦清关量维持较低水平,春节前冶炼厂原料库维持较低水平,春节检修减量或超去年水平。而需求端下游库存较低,短期仍有春节备货需求,长期订单未有明显转弱,预期库存将仍去库,盘面或仍有上行动力。但警惕近期美元指数走势较强,压制价格走势。

锌:

沪锌主力涨0.96%,报25350元/吨,锌期货仓单2179吨,较前一日减少8588吨。LME锌涨2.07%,报3034.0美元/吨,锌库存248950吨,减少3025吨。现货市场,上海0#锌对2501合约升水570-620元/吨,对均价升水220-270元/吨;广东0#锌对沪锌2502合约升水525-555元/吨,粤市较沪市贴水30元/吨;天津0#锌对沪锌2501合约升水480-540元/吨,津市较沪市升水70元/吨。价差方面,01-02价差+255元/吨,02-03价差+80元/吨,沪伦比8.36。上周国内进口清关锌锭有所放量,而社会库存去库量仍高,现货端维持高升水成交,短期锌基本面强现实难以改变。但近期港口锌矿库存持续增加,冶炼厂原料库存底部回升,短期矿供应小幅过剩,预计锌矿加工费存在继续反弹的可能。考虑到2025年矿端集中放量加之需求预期一般,可能锌矿TC反弹将压制锌价上行空间。昨日上期所仓单大幅注销,仅余2,179吨,但2501合约减仓较慢,当前仍有5.84万手,虚实比大幅走高,警惕由此引发的价格和月差波动。

工业硅:

24日工业硅震荡偏强,主力2502收于11465元/吨,日内涨幅1.24%,持仓减仓6113手至15.2万手。现货止涨走弱,百川参考价11675元/吨,较上一交易日下调22元/吨。其中#553各地价格区间降至10550-11850元/吨,#421价格区间降至11750-12650元/吨。最低交割品#553价格降至10750元/吨,现货贴水扩至620元/吨。近期行业自律消息稍稍提振市场情绪,叠加晶硅期货即将上市,期现贸易商开始提前走动,新单整体情况较此前稍有好转。但年末下游仍以降库和现金回流为主,需求端目前正反馈不足,硅价缺乏大涨驱动。重点关注本周四多晶硅期货上市后,市场整体反馈情况,以及与工业硅形成的品种联动效应。

碳酸锂:

昨日碳酸锂期货2505合约涨0.93%至78200元/吨。现货价格方面,电池级碳酸锂平均价上涨50元/吨至75600元/吨,工业级碳酸锂平均价上涨50元/吨至72350元/吨,电池级氢氧化锂上涨100元/吨至69280元/吨。仓单方面,昨日仓单库存增加1268吨至49609吨。供应端,锂资源和锂盐进口放缓,但国内生产端表现出持续增加态势,但增量较上周缩小,且近期受在价格表现震荡下跌态势影响,后续生产动力或将放缓。需求端,12月总体仍维持高位运行,铁锂厂库存自7月上旬后首度出现下降,或显示出终端需求持续景气态势;下游连续四周小幅补库,中间环节资金回笼需求出货意愿增加,连续五周去库,或造成对现货价格的压力。社会库存在经历了连续14周去库后,连续两周小幅累库,但绝对量上仍然不明显;仓单库存对盘面价格压力逐步显现。当前市场面临1月需求的不确定性和下游节前备货的预期,短期价格仍偏弱运行。