美联储降息预期再校准施压非美货币——全球宏观与汇率焦点2024年

- 房产

- 2024-12-23

- 3

- 更新:2024-12-23 08:42:08

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

兴业研究

议息会议 ,结售汇

全球宏观:美联储鹰派降息促使美元汇率利率强势回升,英央行立场软化、日央行推迟加息亦助长美元升势。境内美元兑人民币稳定在7.30下方,三大人民币指数上行。

G7汇率:美国高频基本面已经明显转弱,但受到特朗普交易惯性的影响,美元汇率利率仍在上行。短线而言,若市场矫枉过正,完全抹去2025年降息预期,则美元指数、美债收益率仍有上行空间。不过,欧元区经济意外指数抬头支撑欧元,利差模型显示最新强支撑位在1.03,继续关注法国2025年财政预算情况。

人民币汇率:2024年剩余时间,美元兑人民币预计维持稳定,跨入2025年后人民币汇率压力将逐步释放。从金融机构外汇存款增速的变化来看,境内美元流动性重返紧张,预示着人民币汇率升值的基本面支撑有所减弱。此外特朗普上任时点临近,需密切追踪关税进展。(套保策略详见后文)

一、全球宏观概览

1.1 外汇市场回顾

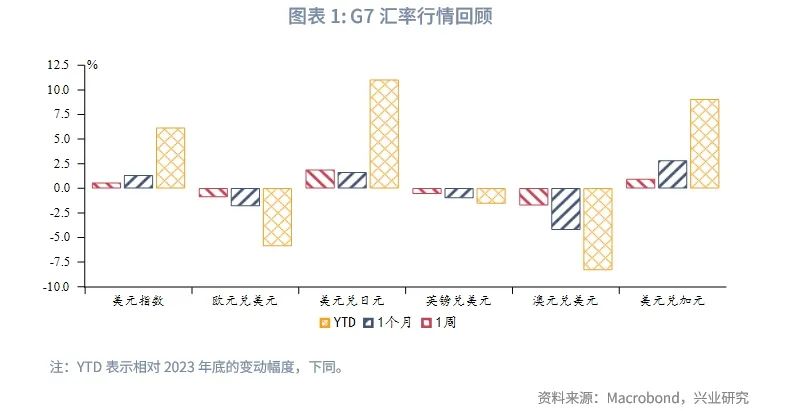

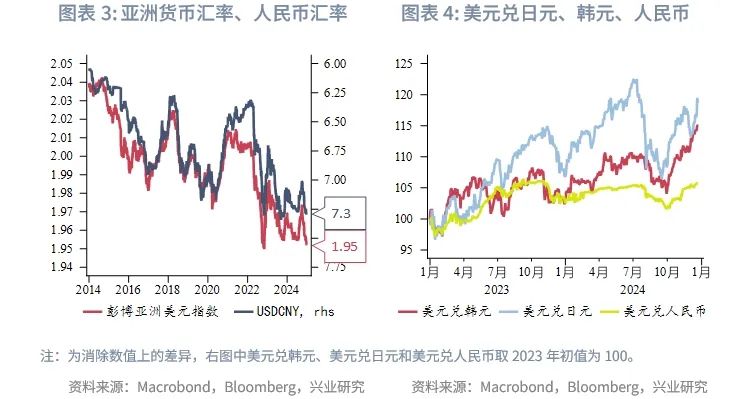

G7汇率方面,美联储鹰派降息促使美元汇率利率强势回升,美元指数上破前高来到108上方。英央行立场软化、日央行暂缓加息亦助长美元升势。美元兑日元续刷近5个月来新高,欧元兑美元下行至强支撑1.03上方。

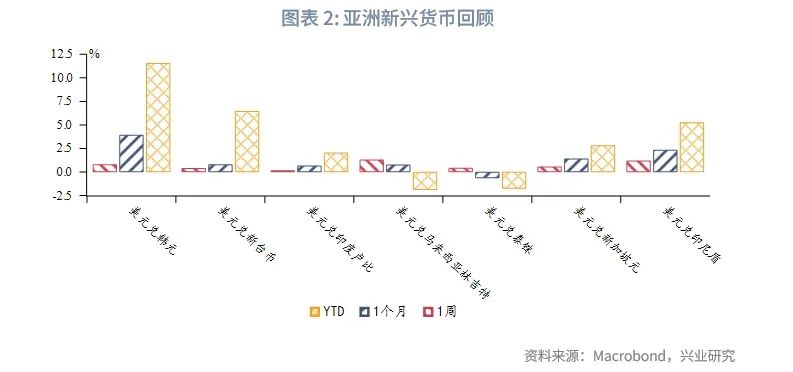

亚洲汇率方面,新兴市场货币整体相对美元贬值。其中,马来西亚林吉特、印尼盾等贬值幅度较大。泰国央行表示,泰铢波动主要源于外部因素,预计在短期内将继续呈现较高波动,央行将持续监测本币走势,必要时实施管理。

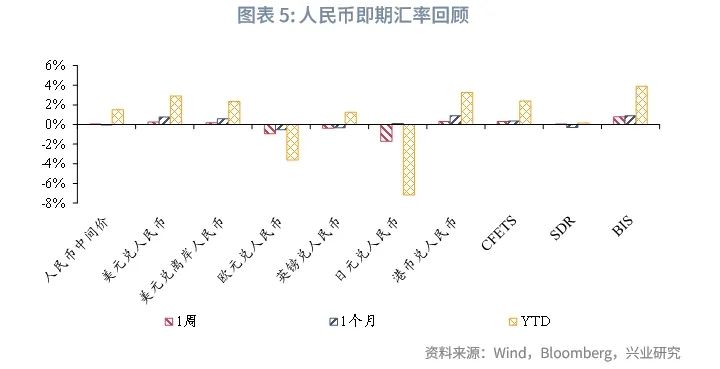

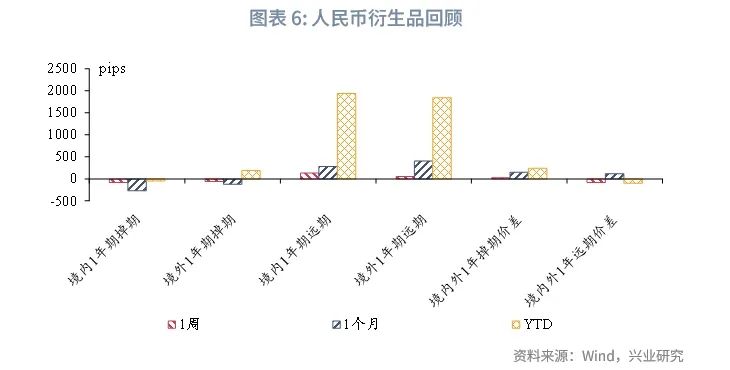

人民币汇率方面,美元兑人民币随美元汇率利率上行,离岸CNH盘中突破7.32,在岸CNY维持在7.30下方,中间价始终未突破7.20。人民币相对欧元、英镑、日元升值,相对港币贬值。三大人民币指数上行。1Y境内外人民币掉期下行,价差震荡;1Y境内外人民币远期上行,价差收敛。

1.2 重要利率追踪

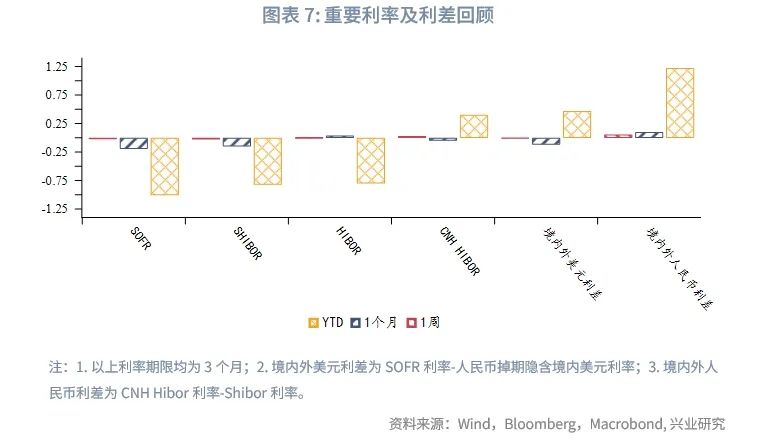

美元流动性方面,3M境内掉期隐含美元利率、SOFR利率横盘波动,境内外美元利差(境外-境内)变化不明显。

人民币市场方面,本周央行累计开展16783亿元逆回购操作,同时共有5385亿元逆回购、1200亿元国库现金定存和14500亿元MLF到期,公开市场净回笼4302亿元。市场利率方面,3个月Shibor下行2.7bp,NCD上行3.53bp,CNH Hibor上行3bp。

二、G7走势分析

2.1 美联储鹰派降息

北京时间12月19日凌晨美联储公布12月议息会议结果,如期降息25bp至4.5%。议息会议结果公布后美元指数、美债10Y收益率冲高, USDCNH夜盘突破7.32。市场对美联储2025年降息预期收敛至仅1次25bp。

本次美联储议息会议声明几乎没有改动,增加“考虑进一步调整利率幅度(extent)和时机(timing)”。缩表目标不变。此次经济预测上修了经济增长和通胀预测,下修了失业率。点阵图中值预期2025年、2026年各降息50bp,较9月预测缩减50bp,向会议前市场预期收敛。点阵图分布较为离散,可能因为并非所有委员都将特朗普政策纳入考量。

我们仍认为,2025上半年美国再通胀风险相对可控,下半年存在关税、移民劳动力减少、经济周期性复苏、减税等多个促使通胀回升的因素,再通胀风险较高。2025年上半年美联储仍有进一步降息的可能性;下半年降息窗口可能关闭,甚至可能出现美联储重启加息的市场预期。(分析详见《美联储2025上半年仍会降息,下半年降息窗口或关闭——评美联储12月议息会议》)

2.2 英央行立场软化,但未降息

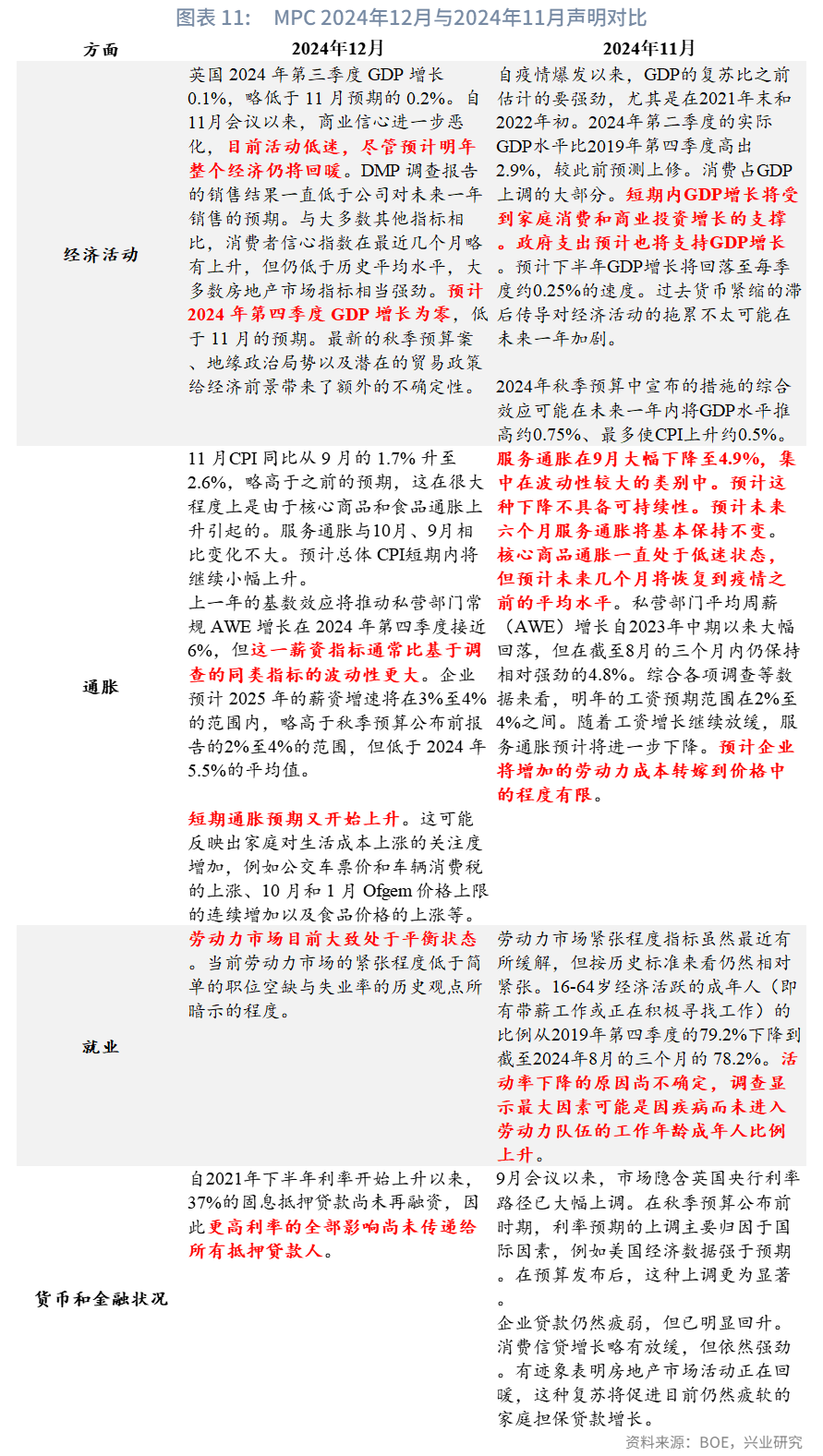

12月19日晚,英国央行货币政策委员会(MPC)以6:3的投票结果决定维持利率在4.75%不变。反对者支持降息25bp。这一分歧比市场预期更大。声明着墨于短期经济疲软、劳动力市场平衡,相比强调增长韧性、劳动力市场偏紧的11月会议立场有所软化。会后,市场对英央行降息前景的押注有所加码,英镑兑美元应声下跌。

不过,声明在通胀部分的描述未发生太大变化,重申服务通胀居高不下,预计总体 CPI短期内将继续小幅上升,且指出短期通胀预期又开始上升。央行行长贝利表示,央行需要坚持现有的“渐进式”降息方式。

当前市场认为英国央行将在2025年继续降息50~75bp。我们维持2025年展望中的判断,即从产出缺口和劳动力市场的视角而言,2025年英国央行剩余降息空间在50~100bp。倘若英国劳动力市场确实如英央行所言,比历史标准暗示的水平更加平衡,则降息幅度大于50bp的可能性将增加。

2.3 日央行按兵不动

12月19日,日本央行宣布,委员会以8比1的投票结果将基准利率维持在0.25%不变,符合市场预期。委员Tamura投票反对,他建议加息。日本央行重申,通胀趋势似乎与其展望期后半段的目标一致,表明经济正朝着其预期的方向发展,这是加息的先决条件。此外,日本央行本次还公布了其25年来与通缩斗争中使用的各种非常规货币宽松工具的优缺点的调查结果,这是朝着结束其大规模刺激措施迈出的又一象征性步骤。消息发布后,美元兑日元短线走高。

按兵不动的决定突显出政策制定者倾向于花更多时间审视工资上涨是否会扩大。日本央行表示,日本经济和物价前景的不确定性仍然很高。潜在CPI预计将逐渐上升,核心CPI最近处于2-2.5%的区间内,下半年的评估期内,物价将与目标水平保持一致,政府的举措、油价将影响物价。私人消费温和增长,日本经济温和复苏,但仍存在一些弱点。经济增速料将保持在潜在水平上方。对于近期日元的下跌,日本央行表示,由于企业工资和定价行为的变化,外汇波动对通胀的影响可能比过去更大。必须仔细审查外汇、市场走势及其对日本经济和物价的影响。同时,日本央行警告,政策给股票和汇率带来的相互作用存在“高度不确定”。

2.4 后市展望

近期美国高频基本面已经明显转弱,但受到特朗普交易惯性的影响,美元汇率利率仍在上行。短线而言,若市场矫枉过正,完全抹去2025年降息预期,则美元指数、美债收益率仍有上行空间。不过,欧元区经济意外指数抬头支撑欧元,利差模型显示最新强支撑位在1.03。法国总统马克龙任命中间派弗朗索瓦·贝鲁为今年第四任总理。穆迪认为政治分裂更有可能阻碍法国财政整顿,将法国的评级从 Aa2 下调至 Aa3。继续关注2025年财政预算情况。

三、人民币汇率研判与策略建议

3.1 11月银行代客涉外收付款转逆差

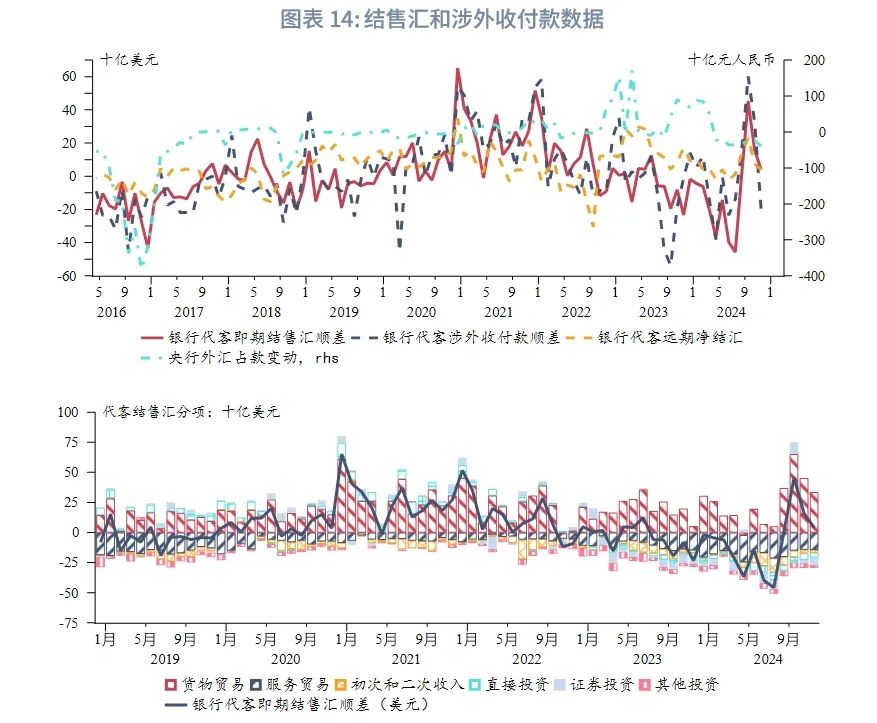

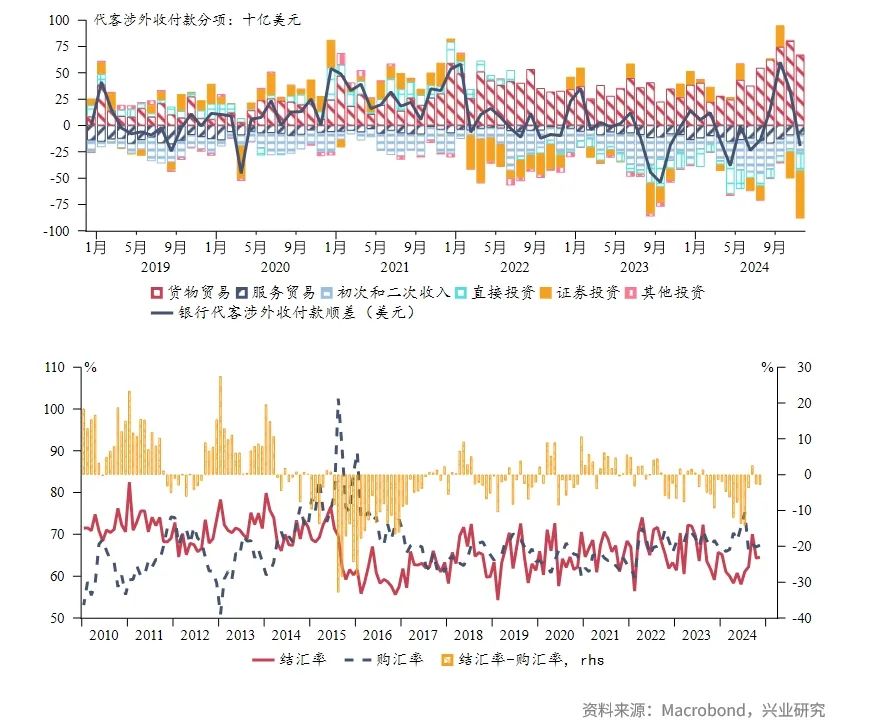

2024年11月,银行代客结售汇录得顺差41亿美元,前值为顺差158亿美元,环比顺差缩窄117亿美元;银行远期代客净结汇顺差39亿美元,前值顺差76亿美元,环比顺差缩窄37亿美元;银行代客涉外收付款逆差195亿美元,前值顺差328亿美元,环比逆差扩大523亿美元。

从分项来看,11月银行代客结售汇环比顺差收窄的主要原因是货物贸易顺差收窄。11月银行代客涉外收付款转为逆差的主要原因是直接投资和证券投资净流出幅度加大。

11月结汇率为64.5%,较10月上涨0.2%;购汇率为67.4%,较10月上涨0.4%。购汇率较结汇率差额为2.9%。

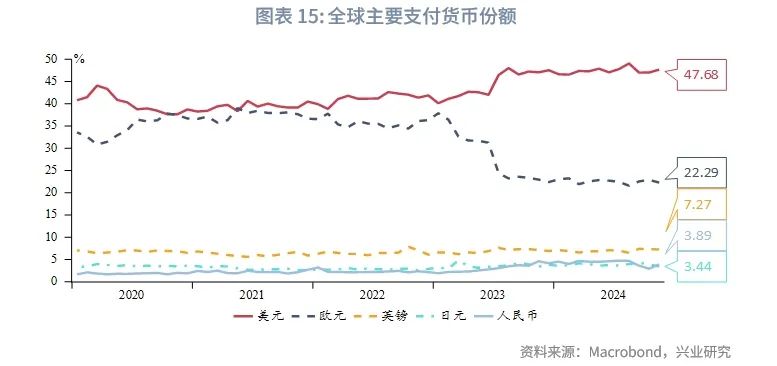

3.2 人民币重回全球第四大支付货币位置

根据SWIFT人民币追踪数据,2023年11月,人民币在全球支付中的份额首次突破日元,成为全球第四大支付货币。尽管在2024年9月和10月,人民币被日元短暂反超回到第五大支付货币的位置,但2024年11月,人民币的支付份额再次上升到3.89%,较上月增长了近1个百分点,人民币成功反超日元,重回全球第四大支付货币的位置。

3.3 后市展望

行情研判方面,2024年剩余时间,美元兑人民币预计维持稳定,跨入2025年后人民币汇率压力将逐步释放。从金融机构外汇存款增速的变化来看,境内美元流动性重返紧张,预示着人民币汇率升值的基本面支撑边际减弱。此外特朗普上任时点临近,需密切追踪关税进展。

对冲策略方面,倘若春节前出现人民币季节性走强,建议锁定购汇。出于关税的考虑,建议买call对购汇敞口进行保护,规避美元兑人民币上行风险。