华西证券:跨年资金面或无忧

- 汽车

- 2024-12-22

- 2

- 更新:2024-12-22 01:48:12

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

来源:郁言债市

01

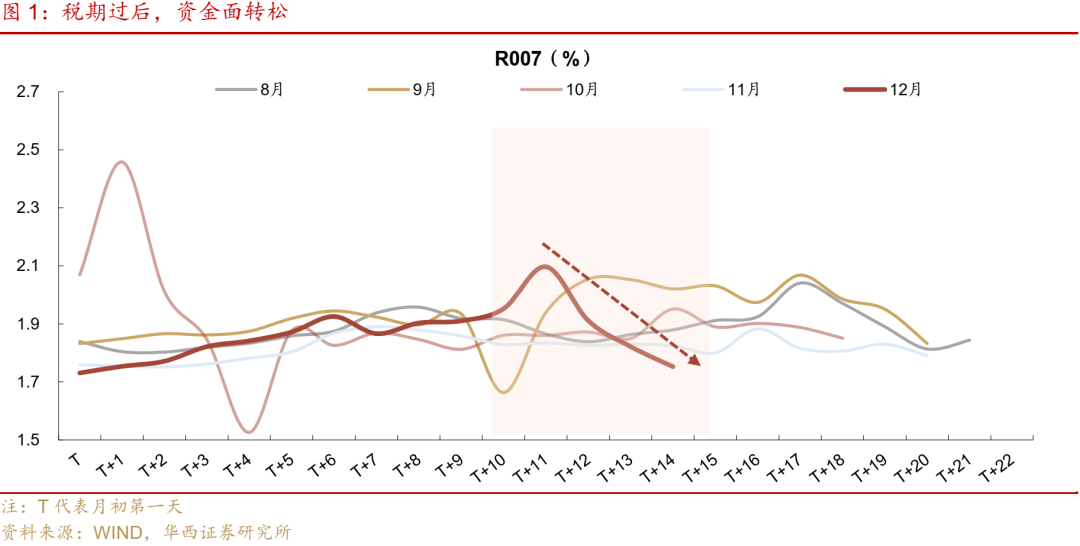

税期过后,资金面转松

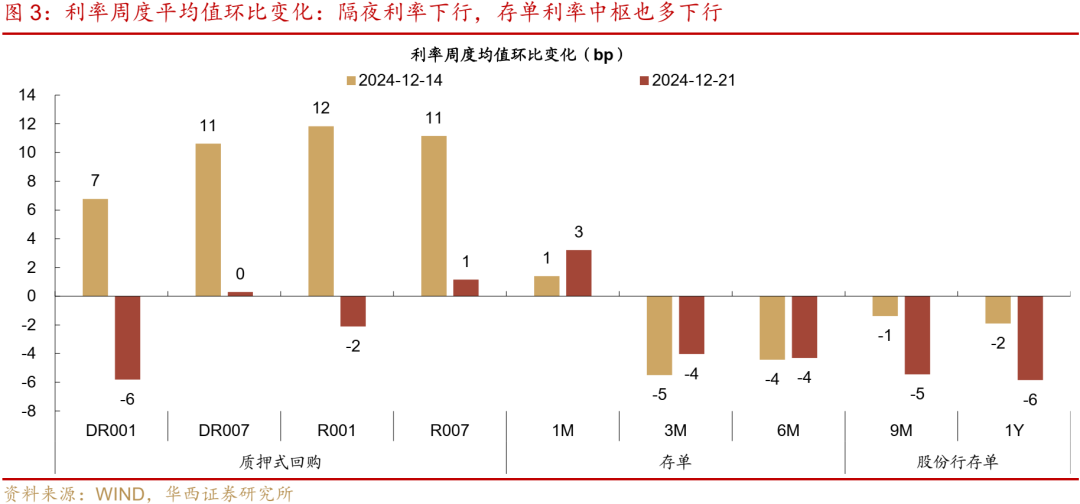

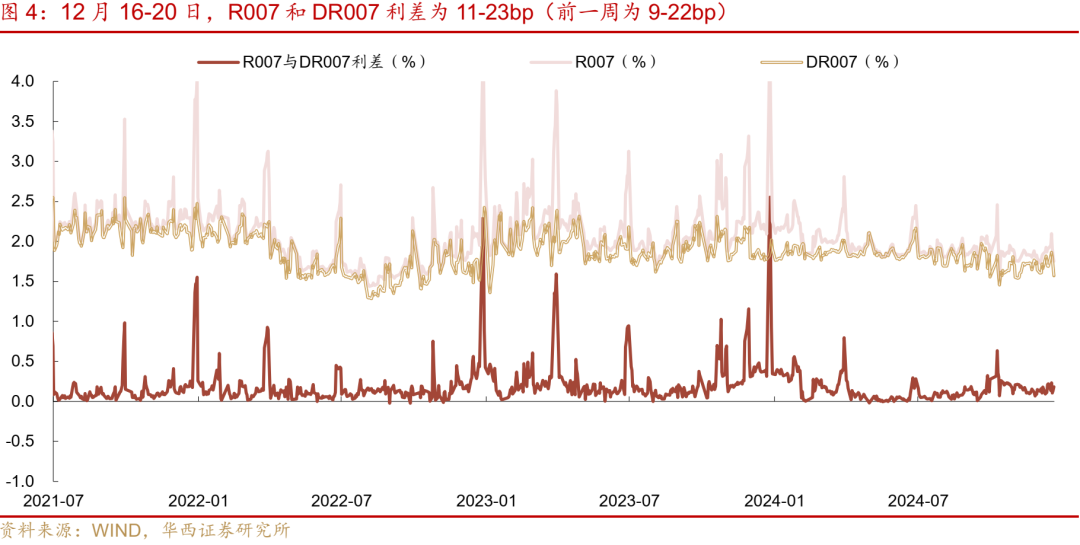

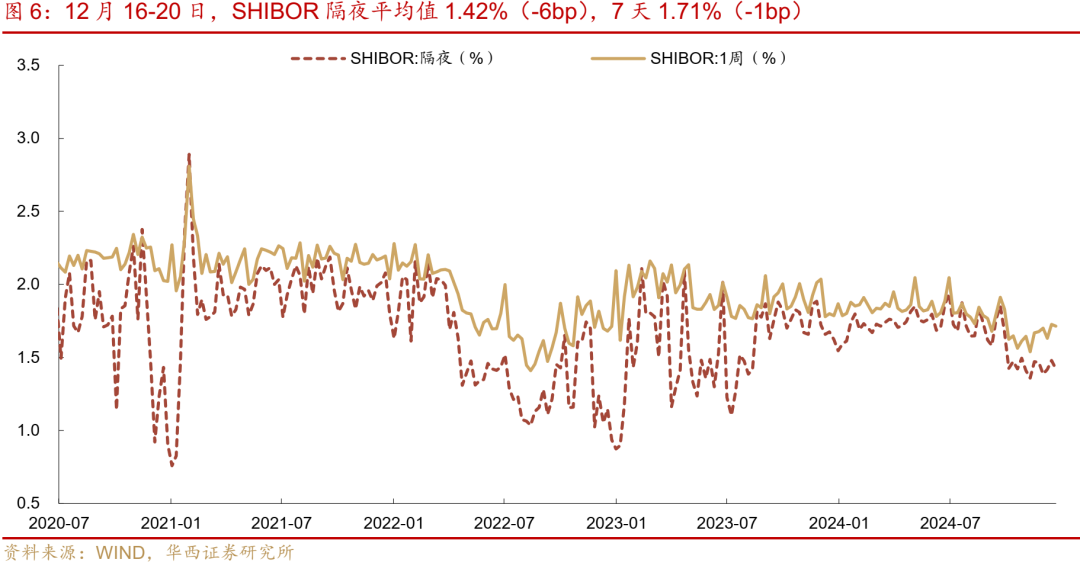

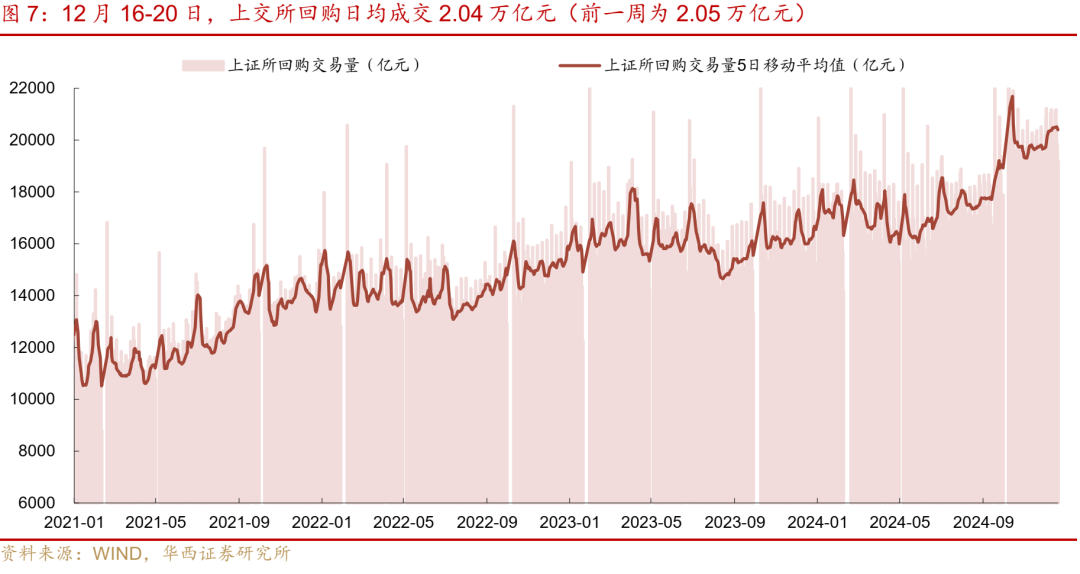

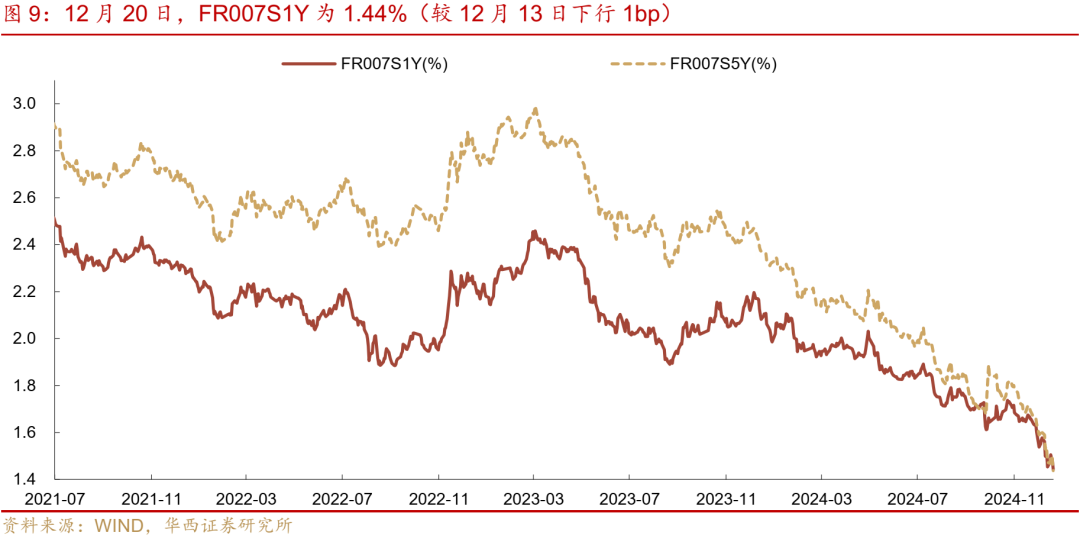

税期过后,资金面转松。12月16-20日, DR001、R001从周一的1.44%、1.72%上行至周二的1.45%、1.75%,周五下行至1.42%、1.54%,二者周均值均分别下行6bp、2bp。DR007、R007从周一的1.82%、1.95%上行至周二的1.86%、2.10%,周五下行至1.57%、1.75%,二者周均值均分别上行0.3bp、1bp。周三开始,14天资金可以支持跨年,R014上行至2.13%,而后持续下行至2.05%,而去年同期跨年资金成本在3.0%以上(6月末、9月末跨季资金分别在2.3%、2.0%),反映当前资金面相对平稳。资金分层现象变化不大,R007和DR007利差周内维持在11-23bp,前一周利差则在9-22bp。

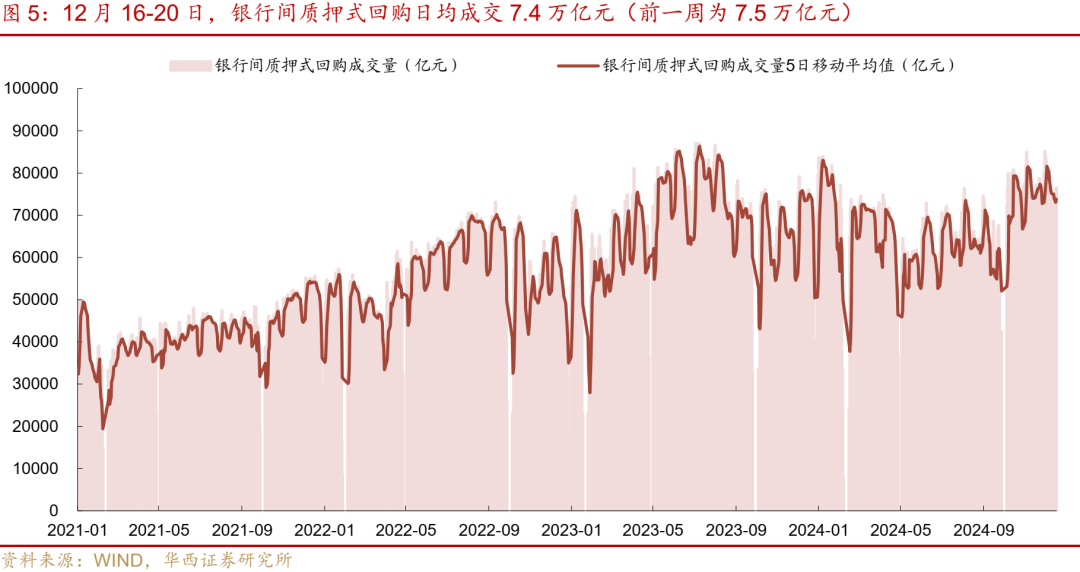

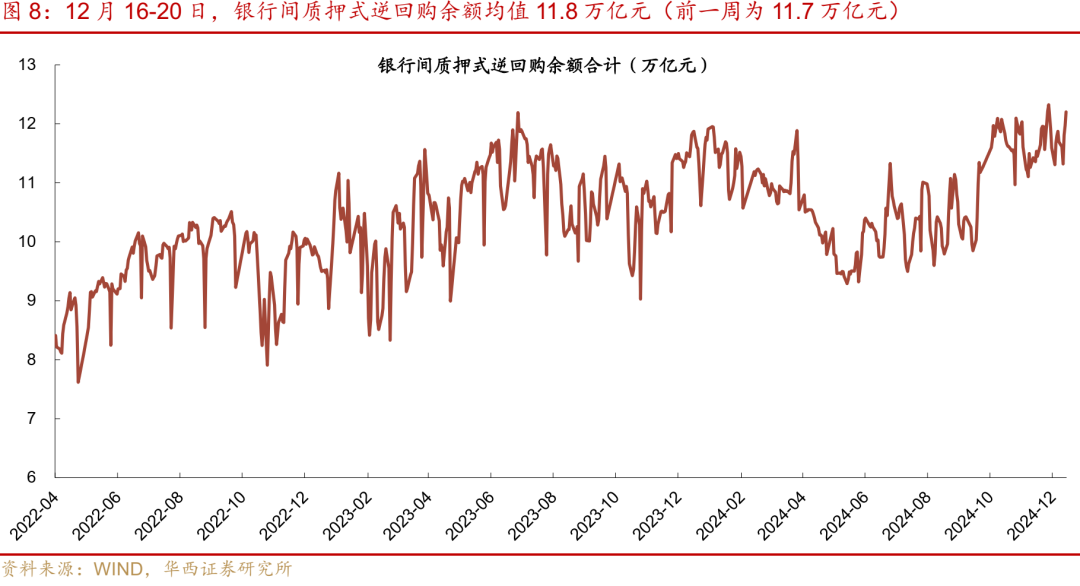

资金面转松的背后,主要是银行融出能力重新回到4.8万亿的高位。资金供给端,12月 16-20日,银行体系日均净融出4.4万亿元(前一周为4.5万亿元),不过周内在持续恢复,从周一的4.0万亿元升至周五的4.8万亿元,总体来看,银行端资金供给仍然处于持续回升、相对充裕的状态。资金需求端,加总基金、理财、保险、其他资管产品和券商自营五类重点非银机构来看,日均净融入资金规模为6.5万亿元(前一周也为6.5万亿元),周四和周五回升至6.7万亿左右,处于今年以来显著高位。

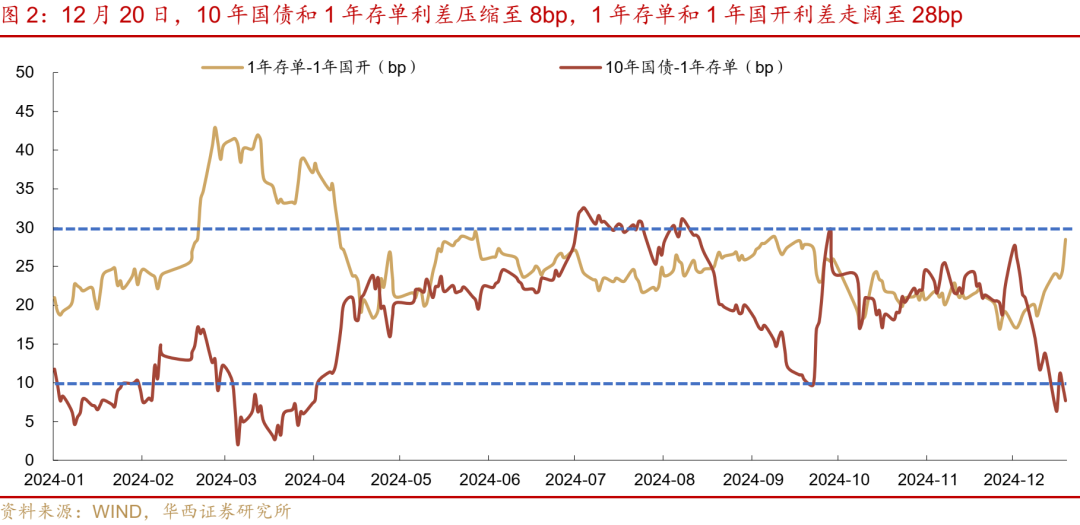

存单行情仍然相对滞后。12月20日相对13日,3个月、6个月、9个月和1年期存单到期收益率分别-0.6bp、+1bp、-0.6bp、-1.5bp,仅1年期存单收益率下行幅度略大,整体处于不温不火的状态。反观其他品种,10年国债利率下行7.5bp,短端1年国开债下行8.0bp,这带动10年国债和1年存单利差进一步压缩至8bp,1年存单和1年国开利差走阔至28bp,相对滞后的存单处于极有性价比的状态。从历史经验来看,10年国债和1年存单利差压缩至10bp以下,1年存单和1年国开利差走阔至30bp附近,存单均有望迎来补涨。

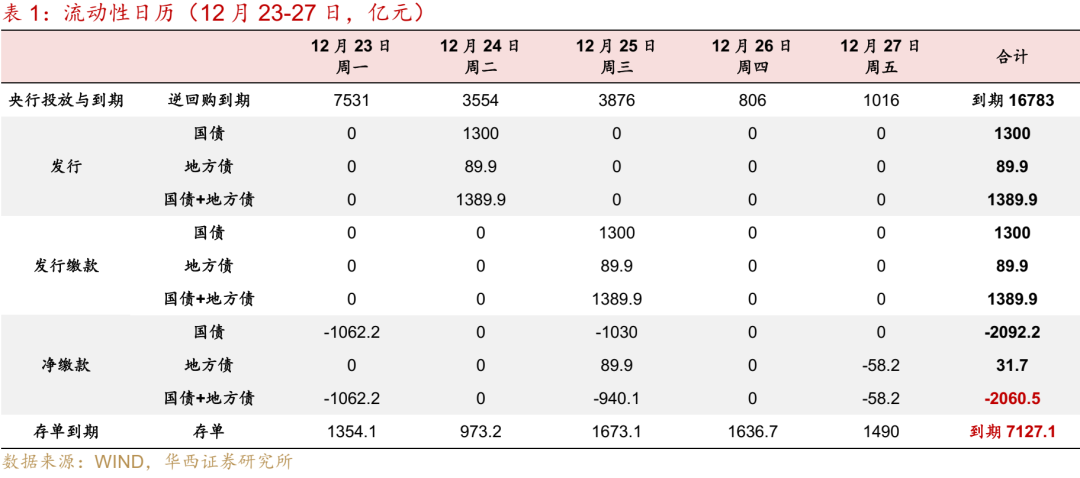

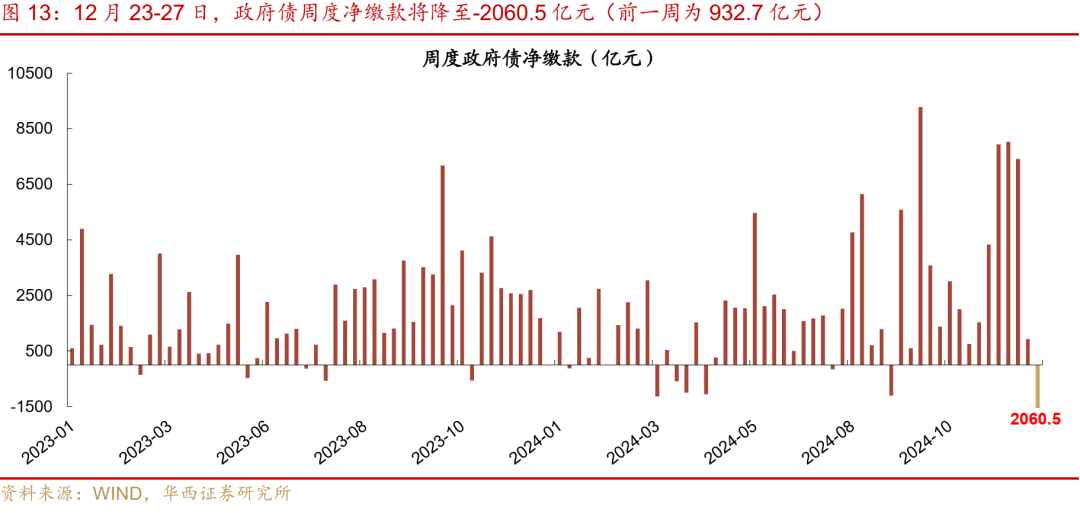

资金面也有望延续新“月末效应”。下周(12月23-27日)资金面利好因素偏多,一是央行可能继续投放资金呵护跨年,25日MLF续作(参考前月相同到期规模,MLF续作9000亿元+买断式回购8000亿元),同时可能继续净买入国债(可能规模约2000亿元),预计合计投放中长期资金近2万亿元;二是政府债缴款高峰结束,12月23-27日政府债净缴款为-2060.5亿元,缴款为负对资金面不构成扰动,此前集中发行的置换债也在持续支出,根据金融时报,“市场机构调研,融资平台等主体拿到专项债资金后,大部分会在10-20天左右归还债务,其中绝大部分为贷款,以免债券和贷款‘两头付息’,11月全国约完成近2500亿元地方债务置换,12月还将有更大规模的债务置换”,由于年内2万亿置换债基本在12月中旬之前发行完毕,预计年内将释出绝大部分资金,较快的置换进度对资金面也构成利好。综合来看,跨年资金面或维持相对宽松的状态。

12月23-27日,资金面关注的因素:

第一,25日开始可以拆借7天资金跨年,关注跨年资金面波动;

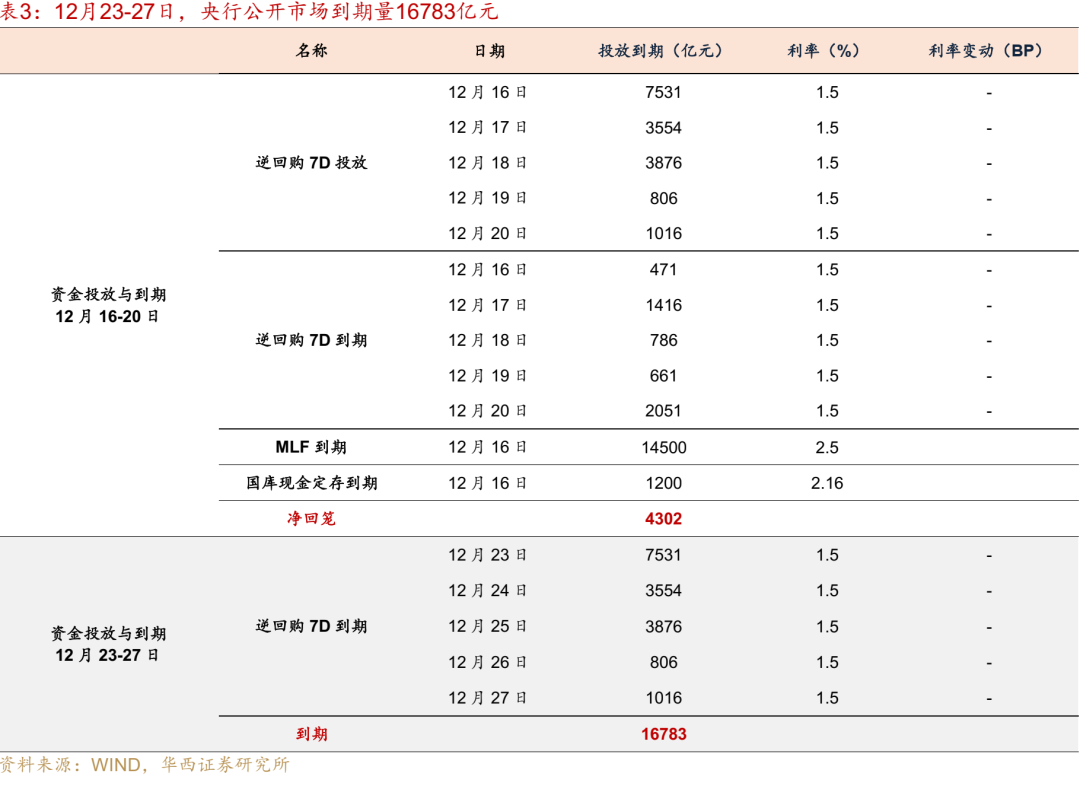

第二,全周逆回购到期16783亿元,到期规模较大,主要集中在前三天(到期1.5万亿元),25日MLF续作(12月到期14500亿元);

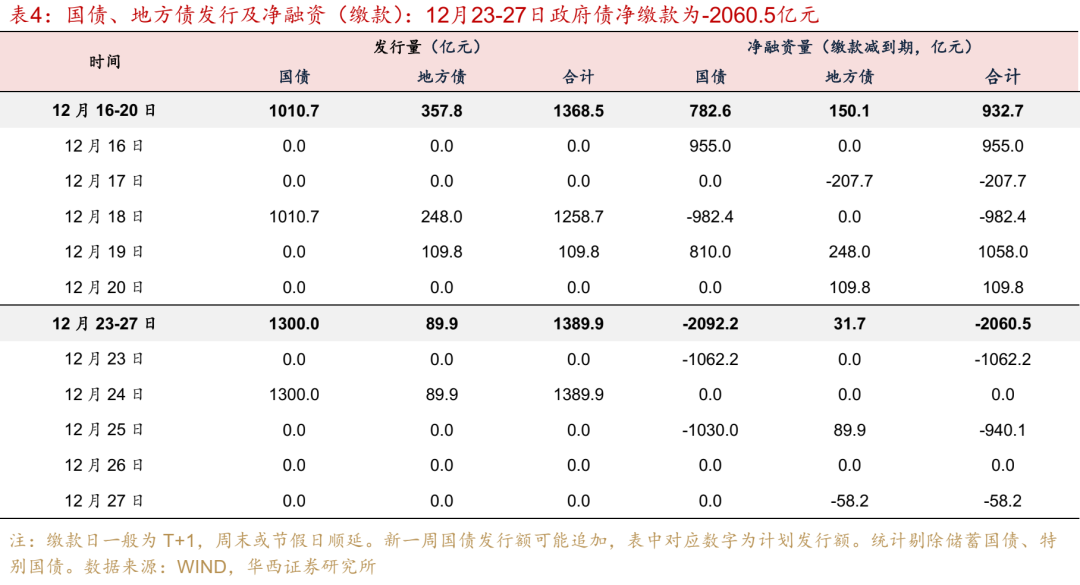

第三,政府债净缴款转负,为-2060.5亿元,对资金面不构成扰动;

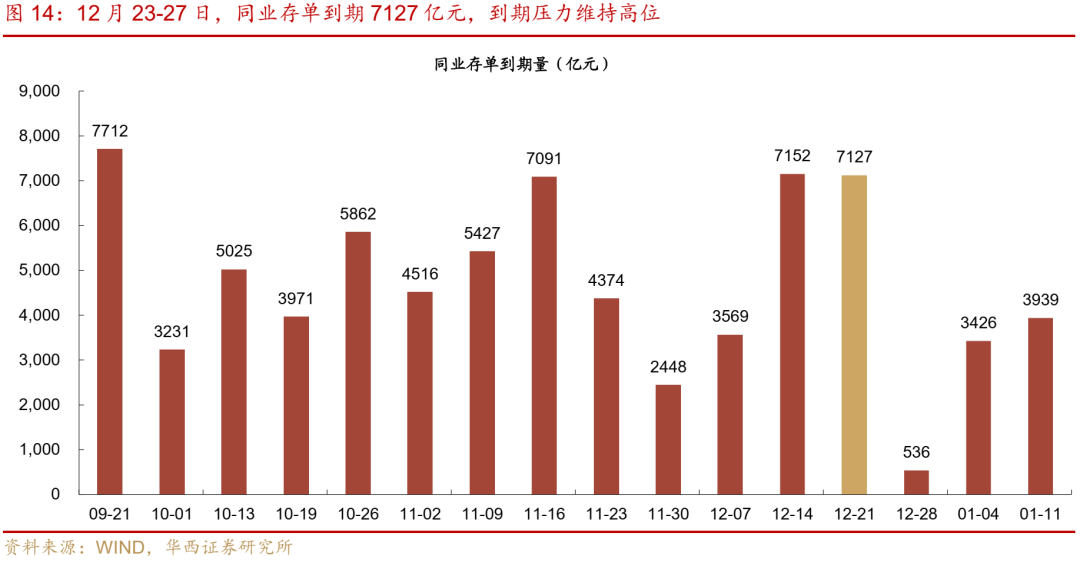

第四,同业存单到期7127.1亿元,略低于前一周7151.6亿元,到期压力仍然较大。

02

超储更新

根据2024年11月金融机构资产负债表、信贷收支表数据,测算11月末超储率约1.3%,较10月末回落0.1pct,略低于去年同期的1.4%。

11月末超储约3.5万亿元。12月1-20日,公开市场和MLF累计净回笼资金1.4万亿元,政府债净缴款1.6万亿元,合计影响超储下降约3万亿元。期间可能有买断式回购和买入国债操作,通常在月末公布。

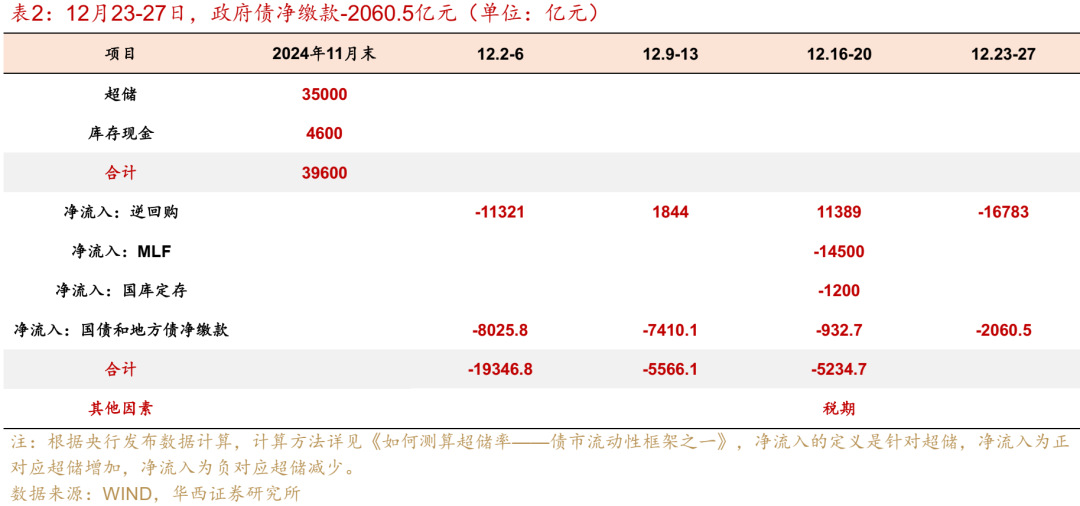

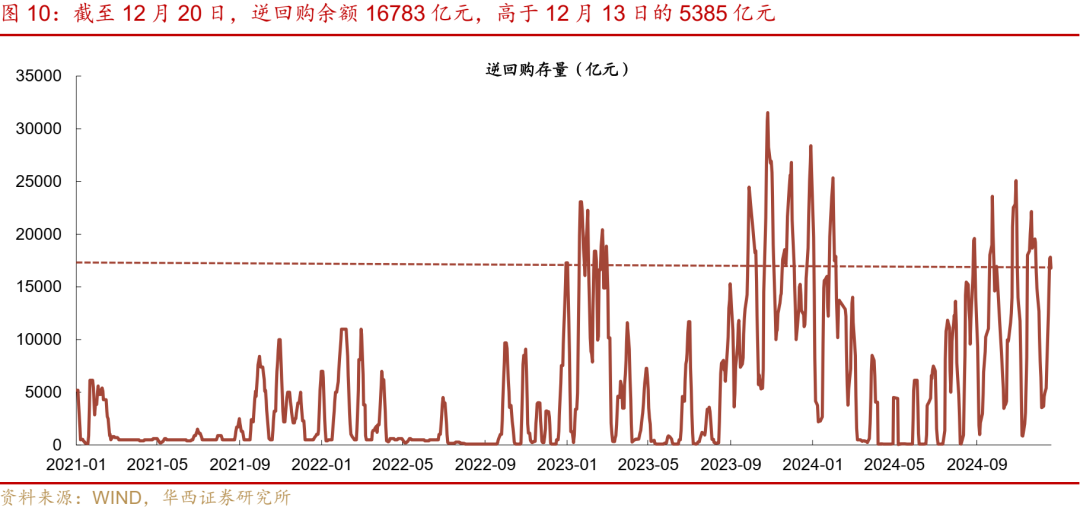

其中,12月16-20日,央行净回笼4302亿元,其中逆回购投放16783亿元,到期5385亿元,MLF到期14500亿元,国库现金定存到期1200亿元,政府债净缴款932.7亿元。

12月23-27日,央行逆回购到期16783亿元,政府债净缴款-2060.5亿元。

03

公开市场:到期16783亿元,25日MLF续作

12月16-20日,央行净回笼4302亿元,其中逆回购投放16783亿元,到期5385亿元,MLF到期14500亿元,国库现金定存到期1200亿元。截至12月20日,逆回购余额16783亿元,较12月13日的5385亿元显著上升。

12月23-27日,央行逆回购到期16783亿元。25日MLF续作。

04

票据市场:1M票据利率维持在0附近,大行继续买票

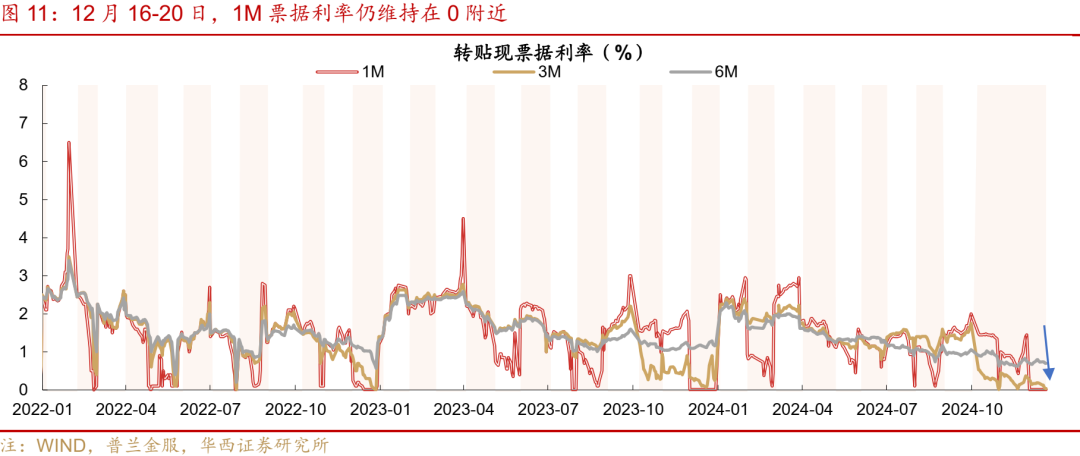

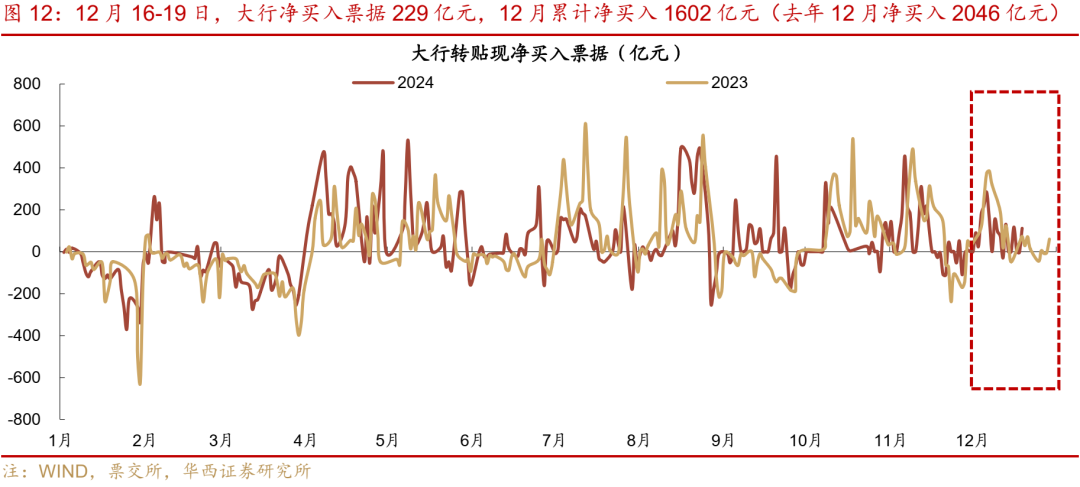

12月16-20日,1M票据利率维持在0附近。12月20日相对12月13日,1M票据利率仍维持在0.01%,3M票据利率下行13bp至0.04%,6M票据利率下行3bp至0.70%。大行继续净买入票据。12月16-19日,大行净买入票据229亿元,12月累计净买入票据1602亿元。(去年12月累计净买入规模为2046亿元)。票据零利率持续,反映出信贷投放可能仍然没有出现明显的修复。

05

政府债:12月23-27日,净缴款-2060.5亿元

政府债净缴款规模将降至-2060.5亿元。12月23-27日,政府债计划发行1389.9亿元,其中,国债1300.0亿元,地方债89.9亿元。按缴款日计算,12月23-27日,政府债净缴款为-2060.5亿元,低于前一周的932.7亿元,最近两周净缴款规模显著下降。

06

同业存单:净融资1551亿元,存单利率下行

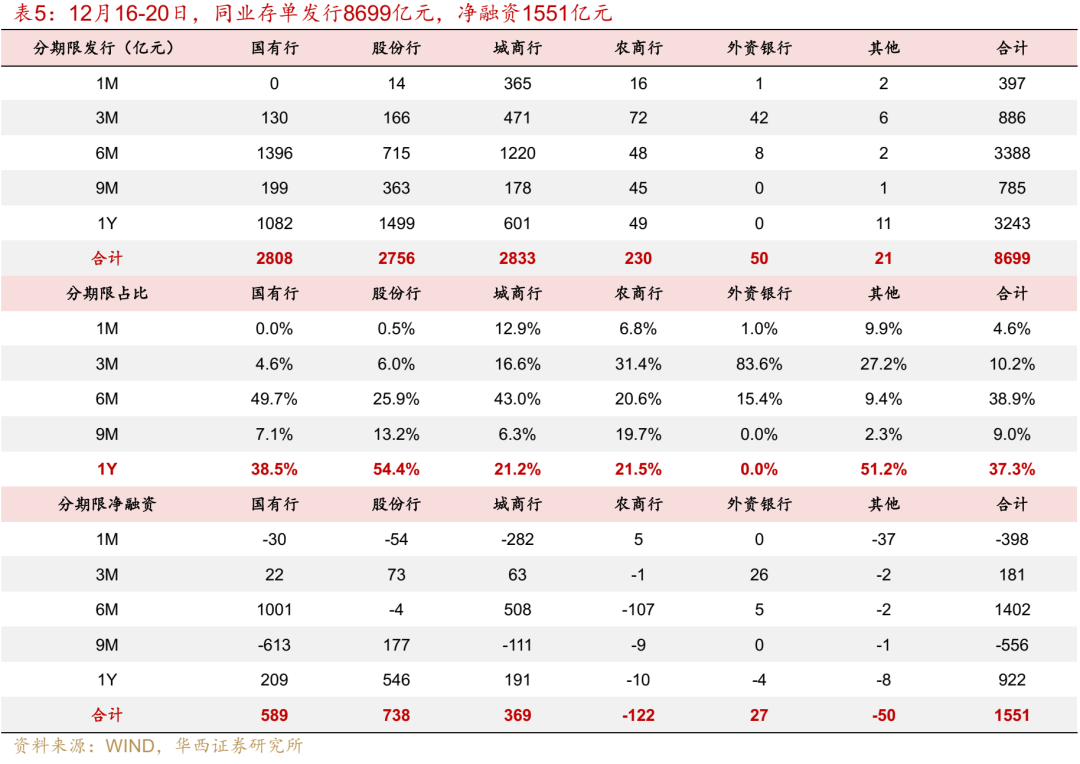

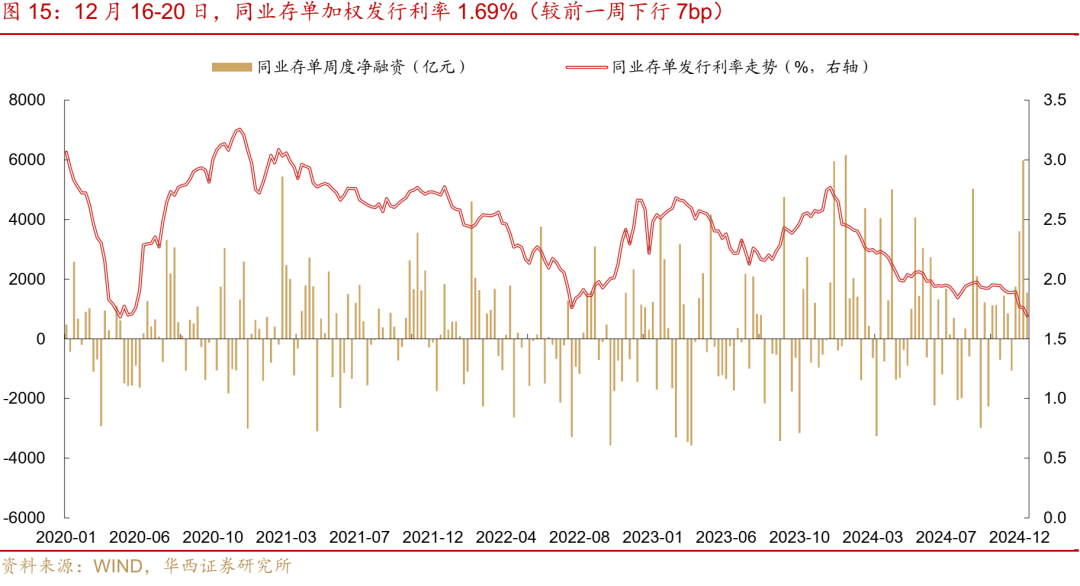

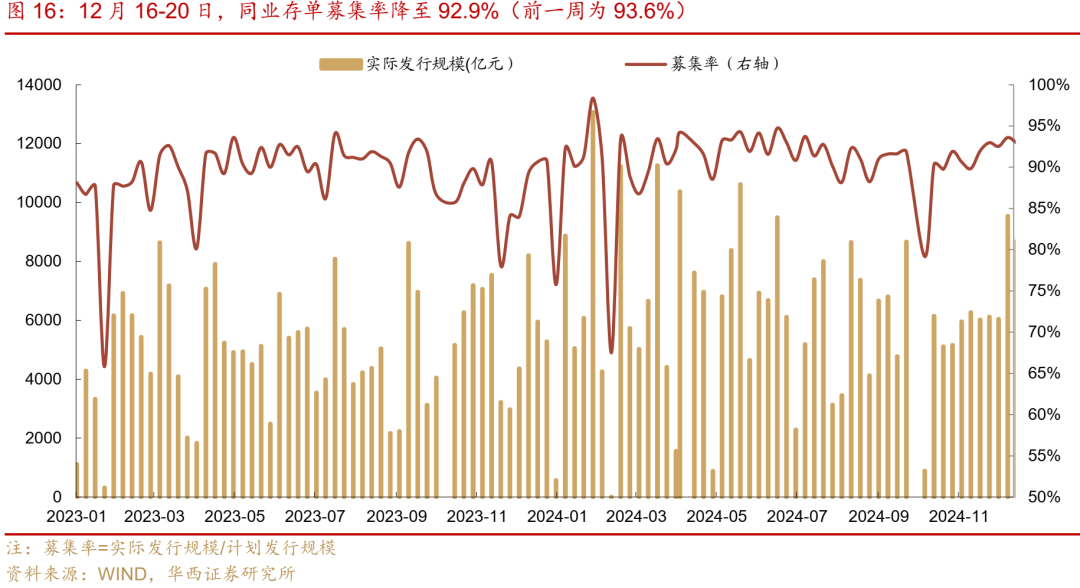

同业存单净融资规模下降。12月16-20日,同业存单发行8699亿元,净融资1551亿元。12月9-13日,同业存单发行9544亿元,净融资5978亿元。募集率方面,同业存单募集率降至92.9%,前一周为93.6%。

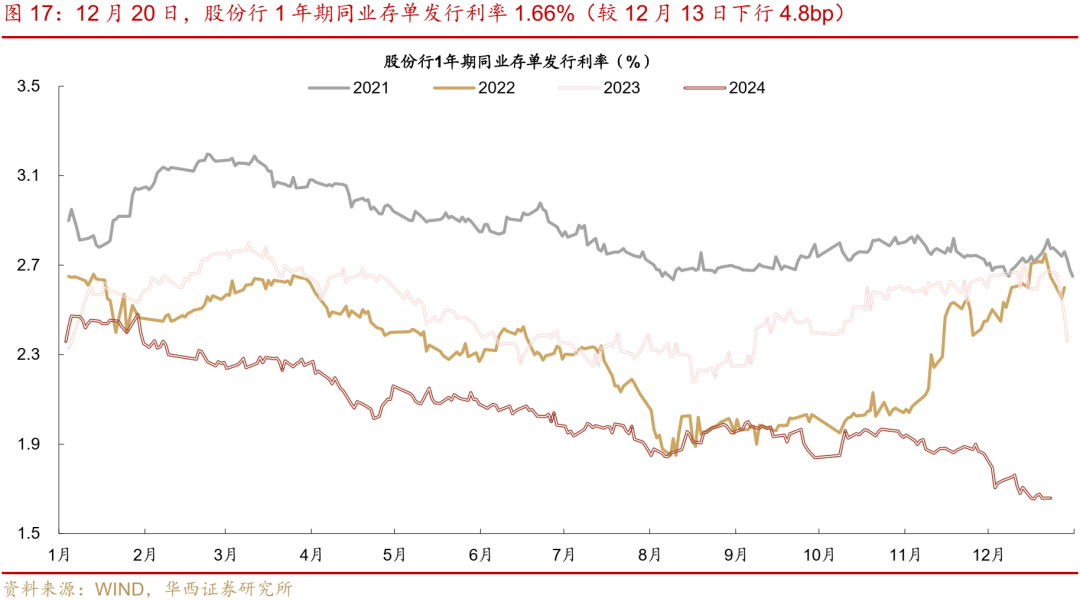

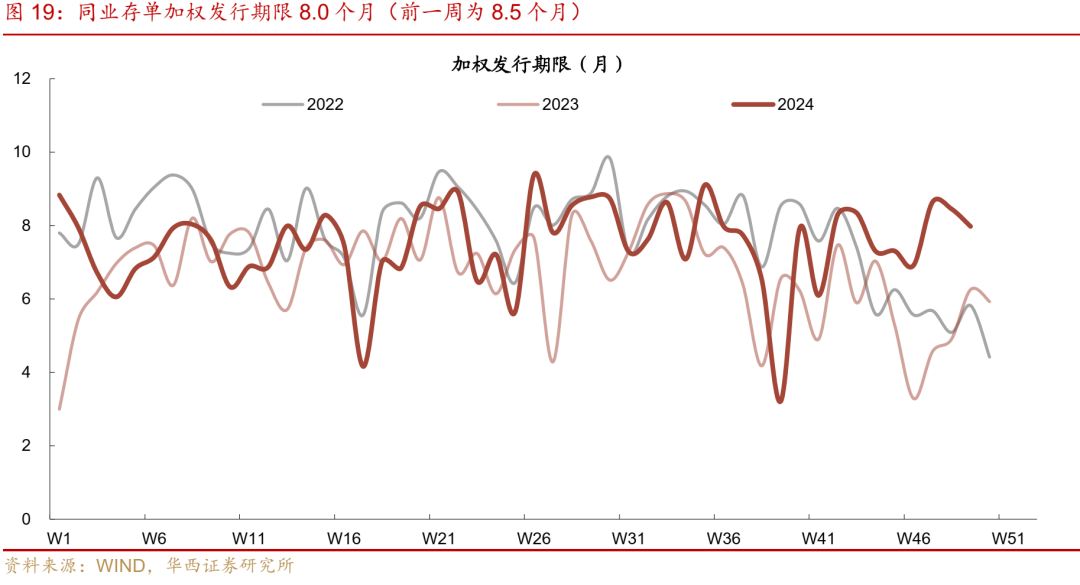

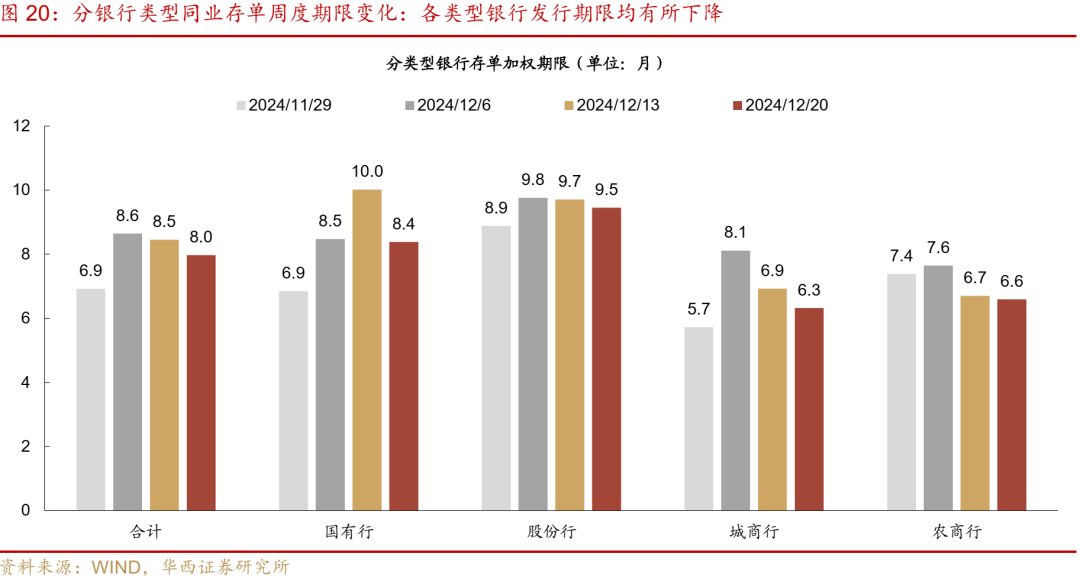

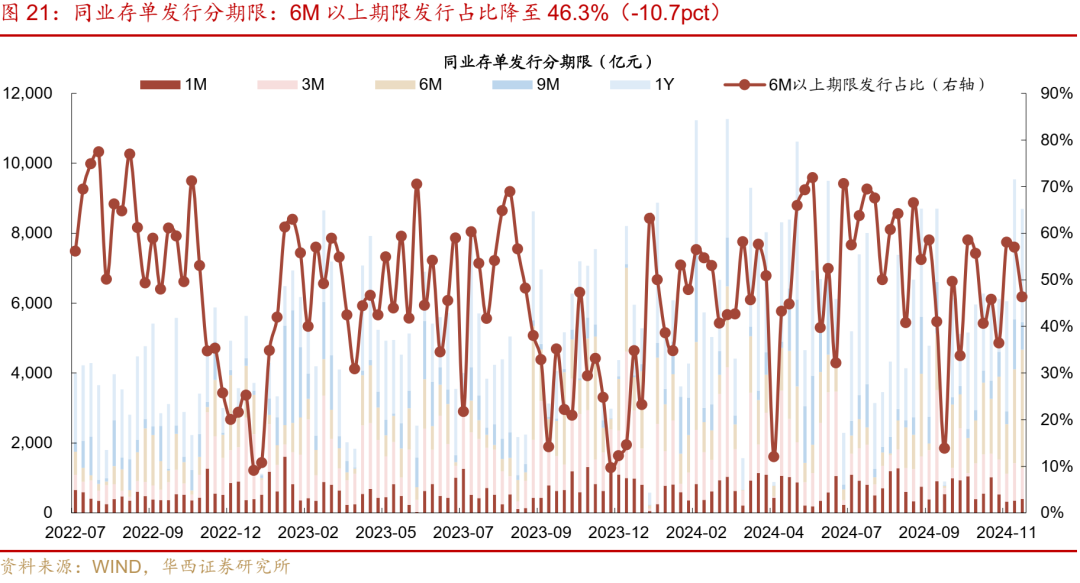

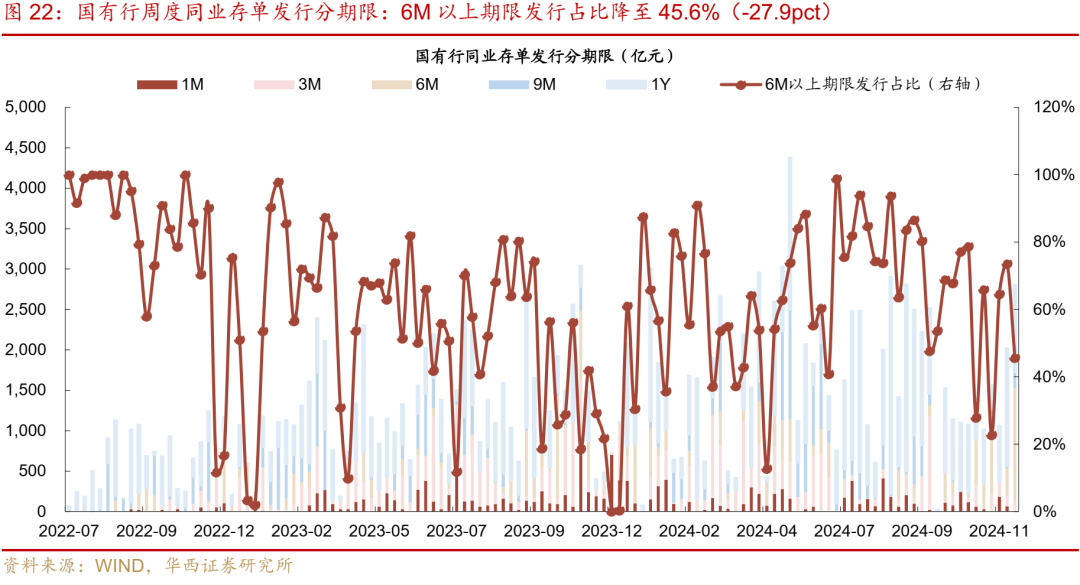

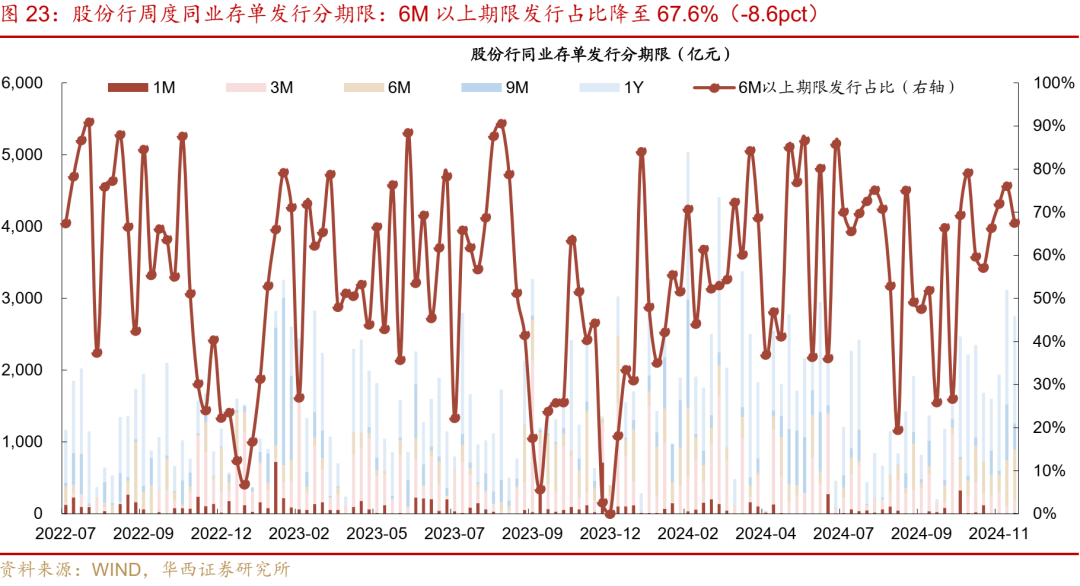

存单加权发行利率下行,发行期限缩短。12月16-20日,同业存单加权发行利率1.69%,较前一周下行7bp。存单加权发行期限8.0个月,前一周为8.5个月,其中各类型银行发行期限均有所缩短。不过与往年同期相比,今年12月存单加权发行期限未出现大幅下降,这反映银行跨年资金缺口并不大,但发行较长期限存单改善监管指标的需求仍在。主要发行期限是6M和1Y,占比76%,6M以上期限存单占比46.3%(相对前一周下行10.7pct),其中,国有行6M以上期限存单发行占比降至45.6%(相对前一周下行27.9pct);股份行6M以上期限存单发行占比降至67.6%(相对前一周下行8.6pct)。

长期限存单利率明显下行。一级市场方面,12月20日相对12月13日,1年期、9个月、6个月、3个月股份行存单发行利率分别变动-4.8bp、-3.0bp、-2.0bp、-6.0bp至1.66%、1.68%、1.69%、1.63%。二级市场方面,12月20日,1年期AAA同业存单收益率1.63%,较12月13日下行约1.5bp,周内来看,从周一的1.65%上周二的1.66%,后下行至周五的1.63%。

未来三周到期压力有所下降。下周到期7127亿元,略低于前一周7152亿元,其后两周分别为536亿元、3426亿元。

风险提示:

流动性出现超预期变化。如国内经济数据持续超预期,流动性相应可能出现超预期变化。货币政策出现超预期调整。如国内经济超预期放缓、或海外货币政策超预期变化,国内货币政策可能出现超预期调整。