新总经理履新两月三高管闪电辞职!国投证券业绩堪忧、多指标恶化

- 科技

- 2024-12-21

- 3

- 更新:2024-12-21 14:24:06

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

来源:机构之家

近期,国投证券高管团队发生人事大震荡。据澎湃新闻、财联社等媒体报道,该券商三位核心管理层成员——财务总监杨成省、副总经理兼董事会秘书刘纯亮,以及副总经理魏峰,密集递交辞职申请。值得关注的是,这三位高管均系前任董事长王连志任期内提拔,而此次集体辞去高管职务恰逢新任总经理王苏望正式上任仅两个多月,令外界对这家券商此次人事变动充满遐想。

回溯这三位离任高管的履历,不难发现他们在国投证券的业务版图中占据重要位置。杨成省作为财务总监,曾在国家开发投资公司、国投财务有限公司等机构历练,具备丰富的财务管理经验;刘纯亮不仅担任副总经理兼董事会秘书,还兼任国投证券国际金融控股有限公司董事,在公司国际化布局中扮演重要角色;魏峰则主管财富管理业务,是公司零售业务转型的重要推手。

图片人物系魏峰

值得注意的是,国投证券近两年的高层人事变动频繁。根据澎湃新闻、Wind数据等公开资料,2023年7月(按照中证协从业变更时间),王苏望通过市场化招聘加入公司并在此后担任公司副总经理;11月,原董事长黄炎勋退休,国投资本党委书记、董事长段文务接任,进一步强化了与控股股东的战略协同。

图片人物系王苏望

2024年,人事变革节奏进一步加快。4月10日,掌舵公司逾十年的王连志被免去董事、总经理职务,由副总经理王苏望代行总经理职责。短短半年后的10月10日,王苏望正式获任总经理。

从时间脉络观之,此次人事调整与王苏望正式就任总经理仅相隔两个多月。作为市场化选聘的高管,王苏望的职业履历颇为丰富:他在中信证券、招商证券等头部券商积累了丰富的投资银行经验,随后在招商局积余产业运营服务股份有限公司担任董事、副总经理。

从管理架构来看,此轮人事调整堪称“大震荡”。财务总监作为公司财务管理的核心枢纽,董事会秘书作为连接内外部的“桥梁”,以及主导财富管理转型的副总经理,这三大核心管理岗位的同时空缺,无疑在公司内外激起千层浪。表面上看是高管人事变动,实则可能预示着新总经理对公司框架体系的全面重构已箭在弦上。如此大刀阔斧的人事调整,在国投证券的历史中也不多见。

国投证券的人事震荡远不止于高管层面,数据显示其人员结构正经历显著转型。根据中证协和Choice终端数据,从业人员总数由2022年末的7,854人,骤降至2024年12月20日的6,835人,净减少1,019人,降幅约13%。

这一人员重构呈现出精准的结构调整特征:一般证券从业人员缩减568人,证券经纪人队伍收缩598人至1,065人;与此同时,投资顾问增加102人至1,596人,保荐代表人也增加42人达到216人。这种人员配置的微妙变化,折射出券商在业务转型和人才策略上的深层思考。

业绩表现不佳或是根源

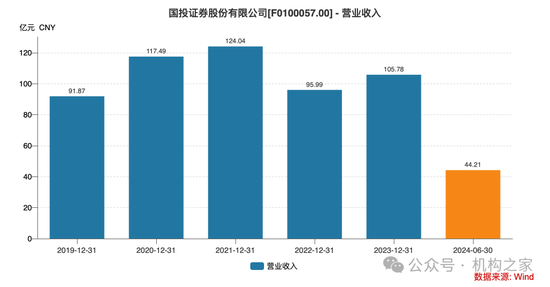

从营收表现来看,国投证券近年来收入增长乏力。2021年,公司实现营业收入124.04亿元,但2022年受市场环境影响,收入大幅下滑22.61%至95.99亿元。2023年虽然实现营业收入105.78亿元,同比增长10.20%,增幅高于行业平均水平2.77%(来源:联合资信),但仍未能恢复至2021年水平。2024年上半年,公司营业收入更是同比大幅下降19.99%至44.21亿元,经营压力进一步加大。

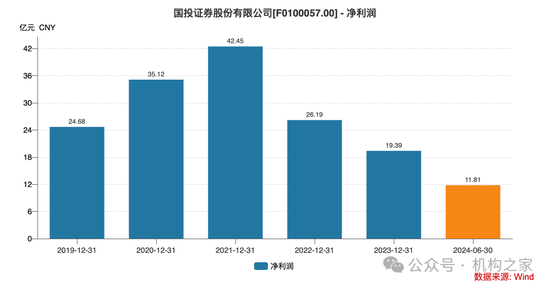

净利润方面的表现则更为令人担忧。2021年,公司尚能实现较好业绩,净利润达到42.45亿元。但此后便开启了持续下滑模式:2022年净利润降至26.19亿元,同比下滑38.29%;2023年进一步下滑至19.39亿元,同比减少25.98%。2021-2023年,公司净利润年均复合下降率高达32.42%。2024年上半年,这一颓势仍在延续,公司实现净利润仅为11.81亿元,与2023年同期相比又下降了22.24%。

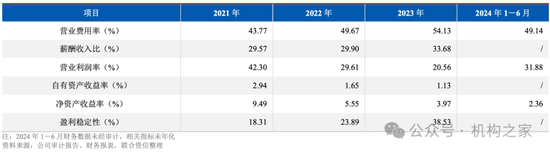

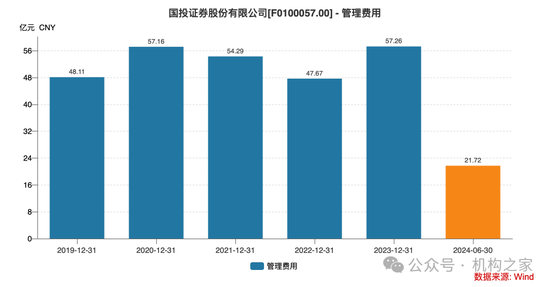

成本控制方面的压力同样不容忽视。根据联合资信出具的信用评级报告,2021至2023年,国投证券的营业费用率从43.77%攀升至54.13%,薪酬收入比从29.57%上升至33.68%。2023年,业务及管理费用达到57.26亿元,同比增长20.12%,而营业收入仅增长10.20%。

从债务期限结构演变的角度看,国投证券正经历一个显著的短期化倾向。截至2024年6月末,公司短期债务占比达到74.68%,较2023年末的68.16%上升6.52个百分点,且远高于2021年末57.36%的水平。

通过增加短期债务比重,公司能够在一定程度上优化利息成本,因为短期债务利率通常低于长期债务。然而,这种策略并非没有代价。债务期限结构过于短期化意味着公司可能会面临更密集的偿付压力,需要更频繁地进行债务滚续,这无疑增加了财务管理的复杂性和潜在的再融资风险。

图片系国投证券债务及杠杆情况

资料来源:联合资信

负债结构的变化同样明显。应付债券从2021年末的512.83亿元增至2023年末的672.21亿元,占负债总额的比重从28.83%上升至32.73%;拆入资金则呈现大幅波动,从2021年末的151.08亿元降至2023年末的147.79亿元,而后在2024年6月末激增至233.86亿元,占负债总额的比重达到11.56%。

图片系国投证券负债结构

资料来源:联合资信

值得一提的是,2021至2023年间,母公司口径下的净资本/负债比率从35.18%骤降至25.50%,下降近10个百分点;与此同时,净资产/负债比率亦由42.32%收窄至35.59%,下降6.73个百分点。

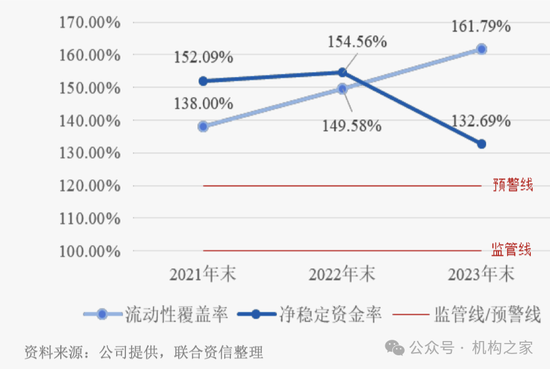

从流动性管理角度审视,国投证券的流动性指标呈现出分化态势:流动性覆盖率保持稳步上升,由2021年末的138%上升至2023年末的161.79%,显示出流动性风险管控能力的持续改善。然而,净稳定资金率走势令人担忧:2021年末为152.09%,2022年末略微上升至154.56%,随后在2023年末急剧下降至132.69%,较预警线120%仅有12.69%的安全边际。

图片系国投证券流动性相关指标

资料来源:联合资信

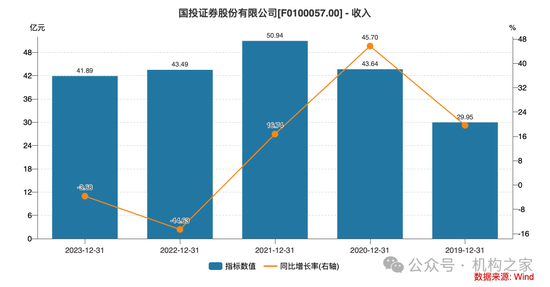

财富管理转型:市场份额之殇

分管财富管理业务的副总经理魏峰离任,凸显出国投证券在经纪业务转型方面的困境。从关键财务指标来看,公司证券经纪业务正陷入持续收缩的困境:2021至2023年间,经纪业务收入从50.94亿元逐年下滑至41.89亿元,呈现年均9.32%的负增长态势。更为严峻的是,代理买卖证券业务的市场份额正加速萎缩:2021年为1.73%,2023年下探至1.65%,2024年上半年更是骤降至1.17%,凸显出国投证券在客户获取与业务竞争力方面正愈加处于弱势。

图片系公司证券经纪业务收入

资料来源:Wind

图片系国投证券代理买卖证券业务情况

资料来源:联合资信

经纪业务佣金率的下滑尤为明显。2021至2023年,公司平均佣金率从0.25‰持续下降至0.20‰。虽然这一趋势与行业整体变化方向一致,但对于以经纪业务为重要收入来源的国投证券而言,冲击颇为直接。

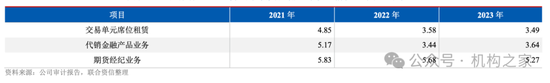

在财富管理创新方面,公司的尝试收效有限。代销金融产品收入从2021年的5.17亿元大幅下降至2023年的3.64亿元,年均复合下降16.10%。交易单元席位租赁收入也从2021年的4.85亿元降至2023年的3.49亿元,年均复合下降15.19%。这表明公司在向财富管理转型的过程中,无论是产品创新还是服务模式升级都面临瓶颈。

图片系国投证券其他经纪业务净收入情况

资料来源:联合资信

网点布局方面,截至2024年6月末,公司拥有284家营业部和50家分公司,其中广东省内就有141家营业网点,占比接近50%。虽然在广东地区保持着较强竞争优势,2023年国投证券广东地区营业部的股基交易额占广东地区同业全部交易额的5.55%。

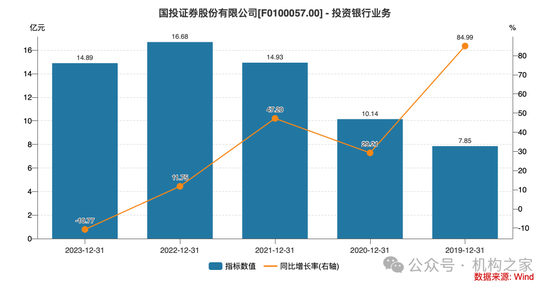

投资银行业务的困境同样值得关注。2019年至2022年,国投证券投资银行业务的收入呈现稳健增长的态势,由7.85亿元逐步上升至16.68亿元。但2023年下降至14.89亿元。2024年上半年,公司投行业务收入同比大幅下降55.60%至3.36亿元。

从2019年至2022年,国投证券投资银行板块展现出令人瞩目的增长动能,收入从7.85亿元攀升至巅峰期的16.68亿元,年复合增长率近30%。然而,拐点出现:2023年收入回落至14.89亿元,2024年上半年更是同比大幅收缩55.60%,仅实现3.36亿元的收入,标志着投行业务正进入深度调整期。

从保荐项目情况来看,2024年初至今,公司仅推进17个保荐项目,相较2023年同期的51个项目,数量骤降66.67%,反映出项目获取能力的显著萎缩。此外,2024年年初至今国投证券主动撤回了4个项目,撤否率达23.53%,较2023年同期的21.57%小幅上升。

图片系国投证券保荐项目撤否率情况

资料来源:Wind

结语

综观国投证券近年的发展轨迹,一系列财务指标折射出的不仅仅是简单的经营数据,更是一个中型券商在激烈市场竞争中的生存图景。营收持续波动、净利润节节后退、成本控制愈发困难,这些迹象清晰地勾勒出公司正处于战略转型的关键十字路口。财富管理转型的困境、经纪业务的萎缩态势、投行领域的收缩趋势,无不昭示着公司迫切需要在业务模式和市场竞争力上实现根本性突破。

在这样的背景下,三位核心高管近乎同步的辞去高管职位,或非偶然。这一看似戏剧性的人事变动,也许是一个深层次战略转型的信号和缩影,尤其是在新任总经理王苏望刚刚正式履职仅两个多月之际。