蓄水池萎缩白酒押宝春节档

- 汽车

- 2024-12-05

- 5

- 更新:2024-12-05 13:24:06

“降速”“控价”“挺量”“强化动销”……这是A股白酒上市公司近期挂在嘴边的关键词,与之对应的是购买力降级、供大于求的白酒市场。

将时间拉长,按季度拆分,可以更加直观地看到行业滞涨程度。根据东吴证券数据,2023年第三季度—2024年第三季度,白酒板块单季度收入同比增速分别为15.45%、16.31%、15.43%、11.98%、2.34%。

几乎每家企业都感受到了变革期的阵痛,对于市场的变化、不同企业之间的体感温差、《国际金融报》记者以20家A股上市白酒企业为样本,从三季度的业绩表现出发,合同负债、销售商品、提供劳务收到的现金(下称“销收现金”)指标入手,探寻这片数字矩阵下潜藏的意义。

“蓄水池”萎缩

在财务报表中,合同负债指已收款待发货金额,它能够在一定程度上反映企业的发展预期,是企业业绩的“蓄水池”。于酒企而言,该指标的变动也意味着下游渠道拿货的积极性强弱,影响着未来业绩兑现。

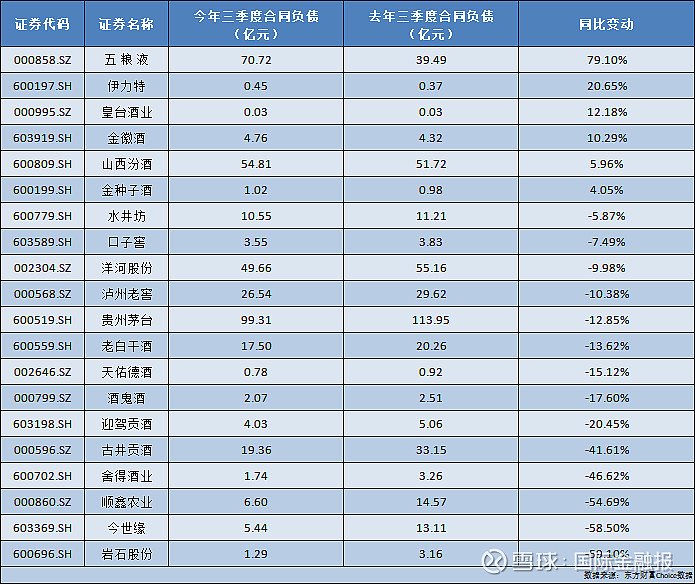

根据东方财富Choice数据,截至今年三季度,20家A股白酒上市公司共有合同负债约380.2亿元,较上年同期的406.67亿元减少6.5%,平均值为19亿元。

有三成、6家企业跑赢了平均值,分别古井贡酒、泸州老窖、洋河股份、山西汾酒、五粮液及贵州茅台。站上50亿关口的只有“前三甲”,其中贵州茅台以99.3亿元的合同负债位居榜首,五粮液紧随其后,为70.72亿元,“探花郎”山西汾酒则为54.8亿元。

剩余企业中,40亿—50亿元梯队的只有洋河股份一家;泸州老窖26.5亿元;10亿—20亿元区间的有三家,分别为水井坊、老白干酒及古井贡酒;今世缘、顺鑫农业合同负债则在5亿—10亿元之间,对应5.44亿元,6.6亿元。

1亿至5亿元梯队成员数量最多,达到10家,占比50%,金徽酒、迎驾贡酒、口子窖、酒鬼酒、舍得酒业等均在此列。

整体来看,主打高端、次高端产品的酒企基本盘更加稳固,渠道拿货规模也更强。但一个现象是,在消费降级的当下,行业整体合同负债规模开始缩减,即便是头部企业也不能避免。

数据显示,截至9月末,20家酒企中,有七成、14家酒企合同负债出现同比下滑,该指标整体平均变动幅度为-12.08%,半数企业同比跌幅超过平均值,保持增长的只有6家。

其中五粮液同比增幅最高,为79.1%;新疆酒企伊力特位居第二,为20.65%;皇台酒业第三,金徽酒以10.29%的增幅位居第四,金种子酒、山西汾酒则均实现了个位数的增长。

跌幅名单里,有3家企业的同比跌幅超过了50%,从高到低分别为岩石股份(维权)、今世缘、顺鑫农业;舍得酒业、古井贡酒则超过40%,迎驾贡酒超过20%;有5家企业的同比跌幅在10%至20%之间,包括泸州老窖、贵州茅台、老白干酒、酒鬼酒,分别对应10.38%、12.85%、13.62%、17.6%;洋河股份、口子窖、水井坊则在5%至10%之间。

“松绑”经销商

合同负债规模的缩减无疑会促生外界的忧虑,跌幅愈大,忧虑愈甚。

以今世缘为例,今年以来,该公司合同负债规模不断下滑,截至9月末已经腰斩,成为投资者关注的重点,董事长兼总经理顾祥悦对此给出的解释是,公司不再要求经销商在正常订单以外预交货款,缩短从打款到发货的周期,经销商自身也提高了资金安全储备。

再如泸州老窖,其总经理林锋曾公开表示,反对为短期目标大量向经销商压货,因为大量压货会导致价格崩盘,而一旦崩盘,至少五年都难以恢复,“我宁可自己下台,也不愿把公司的锅给砸了,为了短期利益把长期利益干掉”。

酒仙集团董事长郝鸿峰也说过,由于市场需求疲软,今年白酒销售减少了20%—30%,经销商库存已经处于临界点,他号召厂商关心经销商生存环境,不再继续压货。

整体而言,对经销商“松绑”、调整任务量、降低预定金成为当前的行业趋势。过去几年,为了提升市场份额,酒企向下游经销商施压囤货是普遍现象,而如今消费降级,经销商资金压力加剧,保现金流成为共识,压货难度增加。

中国酒业协会在一份报告中指出,今年上半年,在经营方面,超过60%的经销商、终端零售商表示库存相比去年同期有所增加,超过30%面临着现金流压力。

这些变动导致经销商的经营策略更加谨慎。

彼时,有53%的经销商对后半年的战略定位为“优先保住现金流”,27%的流通渠道经营者把“利润为王”放在首要位置;仅有20%的渠道经营者选择了“优先扩大规模”,而做出该选择的主要为线上平台商及体量上千万、甚至上亿元的经营发展势头较好的区域性经销商。

大商的资金实力更为雄厚,也能助力酒企更好地穿越周期。

酒企的渠道模式主要包括大商模式、深度分销模式、厂商1+1模式,这之中大商制或渠道掌控力强的酒企在经历行业调整期时往往彰显出更强的韧性,业绩波动相对较小。

根据浙商证券研报,包括贵州茅台、五粮液、泸州老窖、水井坊在内的酒企经销商多为大商,平均单个经销商年度收入超500万元。记者对比发现,这些企业的合同负债同比变动幅度亦相对较小,多跑赢了行业平均值(-12.08%)。

回款放缓

需要正视的是,合同负债减少的同时,酒企回款速度也在变慢。

有消息称,过去经销商订货多为现款现货,但从去年开始,越来越多的终端开始与酒企协商账期,即一般将账期让出一个月左右,部分产品采取销售后再结款的模式。由于销售市场承压,出货难度加大,不少经销商都开始“赊销”,终端赊账周期从去年的1个月延长到今年3—5个月。

市场的变化已经传导至财务端。截至9月末,20家上市酒企中,有50%的企业销收现金较上年同期有所下滑,其中跌幅最高的为岩石股份,达到95.82%。

这些企业面临的困境相似,又各有不同。

例如岩石股份,按其所言,自2023年末开始,由于资金压力,公司未能及时兑付经销商返利返货、费投、市场活动费用,经销商关系受挫,对公司未来发展信心不足,对于补货、备货持更加审慎观望态度,导致各项指标急剧恶化,前三季度销收现金只有约0.79亿元。

酒鬼酒则是由于体量较小,受竞品冲击影响较大,动销承压,导致经销商回款意愿走弱,对应销收现金10.8亿元,而上年同期为19.36亿元;金种子酒的主力产品是低端酒,不过当前不少酒企都在大众价位下沉操作,金种子受到一定挑战,挤压之下影响终端出货,销收现金降至8.15亿元。

剩余7家酒企中,舍得酒业该指标同比下滑16.23%,但仍保持了45.85亿元的规模;跌幅在5%至10%之间企业有两家,分别为洋河股份、顺鑫农业;伊力特、皇台酒业的同比跌幅则在3%左右,天佑德酒、水井坊则较去年同期略有下滑,变动不大。

销收现金同比增长的10家企业里,增幅最高的为山西汾酒,达到24.34%,贵州茅台、五粮液紧随其后,增速在16%左右,古井贡酒、金徽酒、迎驾贡酒也实现了两位数的增长。

一个共同点是,这些酒企产品结构清晰,基本都完成了对高端、次高端价格带的覆盖,且在全国或区域市场认可度相对较高,有着稳固的“护城河”对冲外部风险。

不过若对比营收变动来看,会发现共有14家酒企的销收现金同比增速不及营收同比增速,占比达到70%。

东吴证券研报指出,今年第三季度,行业整体收入增速>收现增速>表观回款增速,显示多数渠道回款意愿更趋谨慎,酒企主动放松回款要求,加快推动库存消化及价格管控,“预计这一基调将延续至年底备货前夕,以便更好为来年春节纾压蓄力”。

前三季度低迷行情下,酒企将2025年春节视作市场修复的试金石,欢腾的氛围能否带动需求有效释放?

来源:国际金融报